相続人間での遺産配分割合が決まったとしても、相続財産の中に「不動産」など分割しにくい財産が含まれている場合は、相続割合ごとに「きっちり分割」することは困難です。

例えば、相続財産が土地1つしかなく、相続人が2人いる場合、土地を物理的に2つに分けるしか選択肢がないのか?という論点です。

この点、「遺産分割方法」として、「現物分割」の他、「換価分割」「代償分割」等の方法が認められています。

今回は、遺産分割方法の1つである「換価分割」とはどういったものなのか?相続税との関係、譲渡所得税や贈与税との関係を中心にお伝えします。

目次

1. 換価分割とは?

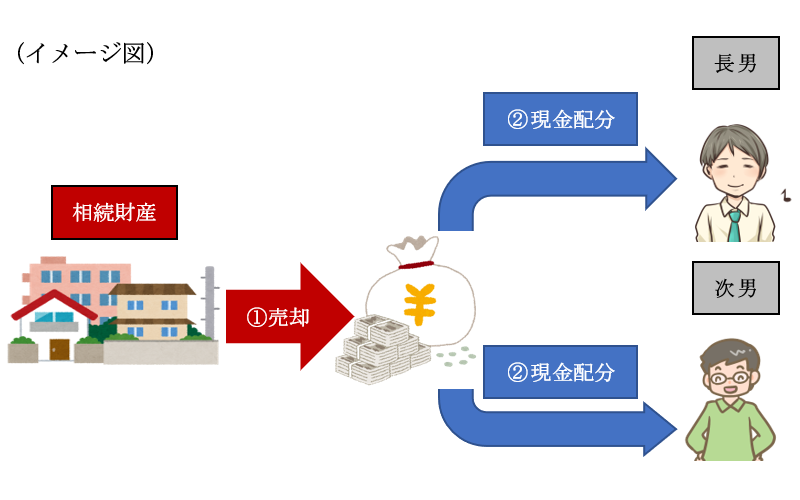

換価分割とは、分割対象の「相続財産現物」を第三者に売却し、売却代金を相続人間で分割する方法です。

「換価分割」は、「空き家」など、相続人全員が取得を希望しない相続財産が含まれている場合も、金銭による弾力的な遺産分割が可能となり、相続人間に不公平が起こりにくい方法と考えられています。

ただし、不動産等を売却するため、自宅等の場合は、相続前の用途で利用を継続できないデメリットがあります。

2. 換価分割時の相続税の計算

(1)相続時点の相続財産評価額に課税

換価分割といっても、相続時点で相続する財産は、あくまで現物「不動産」です。したがって、相続税申告書上は、当該不動産は、他の不動産と同様、相続開始時点における「相続財産の評価額」(=路線価等)で計算します。

たとえ、その後不動産を売却して現金を各相続人に分配した場合でも、換価後の現金(=譲渡価額)に、相続税が課税されるわけではありません。

(2)各人の相続税取得財産の価額

法律上は、一旦、相続人共有で相続する形となります。したがって、相続税申告書の「財産の明細書」には、各人で共有する「不動産」として、「各人の相続税取得財産の価額」を記載します。

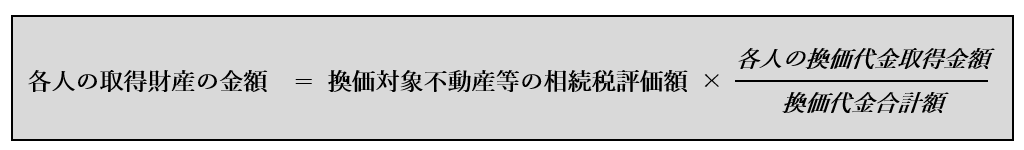

相続税申告書における「各人の相続税取得財産」の価額は、各人の「換価代金取得割合」で按分します。

以下の計算式で算定します。

(3)小規模宅地等の特例との関係

換価分割の場合でも、要件を満たす場合は、小規模宅地等の特例の適用は可能です。ただし、換価分割は「売却」が前提となりますので、小規模宅地等の特例の要件である「申告期限まで引き続き所有・居住」の要件を満たさないケースが多くなると思われます。

なお、小規模宅地等の特例を満たす相続人がいる場合、代償分割の方が、不動産取得金額が大きくなりますので、特例適用額は大きくなるケースが多いです。

3. 換価分割における譲渡所得税の計算

(1)譲渡所得税が課税される

換価分割による「不動産の売却」は、「相続開始時点で共有取得済の財産」を売却する行為となるため、「譲渡所得税」の対象となります。つまり、相続税だけでなく、所得税も課税される点に注意が必要です。

なお、換価時に分割割合(取得割合)が確定しておらず、後日分割する場合は、原則として「法定相続分で分割」したものとして、譲渡所得税を計算します。

(2)各相続人がそれぞれ所得税の申告を行う

換価分割は、共有取得した財産の売却となりますので、共有者(不動産を換金する人、換金された金銭を受け取る人)各々が、所得税の確定申告を行います(共有不動産の売却と同様)

譲渡代金・取得費は、各々の「換価代金取得金額」で按分した金額となります。売却代金等については、法定相続分で分配するのが一般的ですが、相続人全員が合意をしていれば、遺産分割協議書で割合を決めることも可能です。

なお、取得費については、他の相続不動産と同様、被相続人の取得時期や、取得価額を引き継ぐ点に留意が必要です。

(3)各種特例の適用が可能

換価分割とはいっても、通常の譲渡所得となりますので、一定要件を満たせば、譲渡所得の各種特例の適用が可能です。

①マイホーム売却特例

要件を満たす場合は、マイホーム譲渡に関する3,000万円の特別控除の適用が可能です。

換価分割は、あくまで各相続人が「共有取得」した不動産の売却となり、それぞれが売却した形となります。

相続人1人につき3,000万円の控除がありますので、要件を満たせば、換価分割それぞれの方が、当該特別控除を適用することが可能です。

②取得費加算の特例

相続により取得した財産を相続税申告期限から3年以内に売却した場合、支払った相続税のうち売却財産対応分については、譲渡所得の計算上取得費として控除できます。ただし、空き家売却特例とは併用できません。

③空き家売却特例

要件を満たせば、空き家売却特例の適用も可能です。相続人1人につき3,000万円の控除がありますので、要件を満たせば、換価分割それぞれの方が、当該特別控除を適用することが可能です。ただし「相続3年内取得費加算」の特例との併用はできません。

4. 譲渡所得税の具体例

●相続で取得した不動産を、兄弟で相続し、換価分割により、兄と弟各々半分ずつ分割する

(便宜的に、相続税はゼロ、3年内取得費加算の特例はないものとする)。

●不動産の換価価額は5,000万円、取得費は3,000万円とする。

●兄は被相続人と同居しており、マイホーム売却時の「3,000万円特別控除の特例」の要件は満たす。

●当該不動産にかかる被相続人の取得時期は50年前、長期譲渡所得とする。

(1)各人の譲渡収入・取得費

5,000万円 ÷ 2 = 2,500万円(兄・弟それぞれ同額)

3,000万円 ÷ 2 = 1,500万円(同上)

(2)兄の譲渡所得税の計算

譲渡所得・・2,500万円 - 1,500万円 = 1,000万円

兄は、マイホーム売却時の3000万円特別控除が利用できるため・・

1,000万円 - 3,000万円 < 0

⇒所得税はゼロ

(3)弟の譲渡所得税等の計算

譲渡所得・・2,500万円 - 1,500万円 = 1,000万円

1,000万円 × 20.315%(長期譲渡所得・所得税+住民税) = 2,031千円

5. 単独名義の換価分割と贈与税の関係

売却手続をスムーズに進めるため、例えば、相続人が多い場合、相続登記を「共有登記」ではなく、いったん代表者1人の「単独名義」で不動産相続登記を行い、その後に売却・換価分割する場合があります。

「単独登記」の場合、形式上は、「単独登記名義」の人が不動産売主となり、その後に「売却代金を各相続人に配分」することになります。この「売却代金の配分」が「贈与」に該当し、「贈与税」が生じないのか?という論点です。

(1)便宜的な場合は贈与税は課税されない

結論ですが、「単独名義」での相続登記が、単に換価のための便宜のものであり、その代金が、遺産分割協議に従って分配される場合は、贈与税は課税されません。この点については、国税庁に明確に規定があります。

(2)遺産分割協議書の記載

贈与税の問題が生じないように、便宜上単独名義で不動産を売却する場合は、「遺産分割協議書」で、その旨を記載しておくことが必要です。

(単独登記での「遺産分割協議書」の例)

被相続人00の遺産相続につき、相続人Aと相続人Bは遺産分割協議を行い、本日、次のとおり合意した。

一.相続人Aは、次の相続財産を相続する。

(00不動産)

二.相続人Aは、前項の不動産を速やかに売却・換価するものとし、売却代金から売却に関する一切の費用(仲介手数料、登記費用、譲渡所得税等)等を控除した残額を、全相続人の間で法定相続割合に従って分割、取得する。

三.売却の便宜のため、Aが本件土地につき、単独相続の登記を行うことをBは承諾する。