お亡くなりになられた方が所有する土地を相続する場合、「一定要件」を満たせば、土地の相続税評価額が最大80%減額できる制度があります。小規模宅地等の特例と呼ばれます。小規模宅地等の特例には①居住用②事業用③同族会社事業用④貸付事業用の4種類がありますが、それぞれ、適用できる上限の「限度面積」があります。

この点、被相続人が複数の土地を所有している場合もあります。例えば、「居住用」が複数ある場合の他、「居住用」と「事業用」「他に賃貸で利用している」場合などです。

こういった場合、上記の4種類の特例制度は、併用できるのでしょうか?

結論は・・それぞれの限度面積までは併用できます。

ただし、どれを併用するかにより、「合計面積に制限」が生じる場合がありますので、適用順序に注意が必要です。

目次

1. 小規模宅地等の特例制度の種類

小規模宅地等の特例(4つ)のそれぞれの限度面積は以下の通りとなります。

| 種類 | 内容 | 限度面積 | 減額割合 | |

|---|---|---|---|---|

| A | 特定居住用宅地等 | 被相続人等が居住していた宅地等。 | 330㎡ | 80% |

| B-1 | 特定事業用宅地等 | 被相続人等の事業用(除貸付事業)に使用されていた宅地等。 | 400㎡ | 80% |

| B-2 | 特定同族会社事業用宅地等 | 特定同族会社の事業用(除貸付事業)に使用されていた宅地等。 | 400㎡ | 80% |

| C | 貸付事業用宅地等 | 被相続人等の貸付事業用(不動産貸付)に使用されていた宅地等。 | 200㎡ | 50% |

以下、A(特定居住用宅地等)・B(特定事業用・特定同族会社事業用宅地等)・C(貸付事業用宅地等)と略します。

2. Aが2つ以上ある場合(特定居住用宅地等)

合計330㎡の限度面積まで、適用が可能です。

ただし、特定居住用宅地等の特例の要件として、「居住」している必要があり、被相続人が「2つ以上同時」に居住することはありません。したがって、例えば、自宅と別荘などの場合は、自宅にのみ特例の適用が可能です。

一方、特定居住用宅地の特例は、同一生計の親族が居住していた場合も適用が可能です。したがって、一方の宅地に被相続人、他方の宅地に同一生計親族(子供や高齢の父母等)が居住していた場合は、両方適用が可能です。この場合の限度面積は、併せて330㎡となります。

3. AとBの併用(特定居住用VS特定事業用・特定同族会社事業用の併用)

A(特定居住用)とB(特定事業用・特定同族会社事業用)は併用でき、それぞれの限度面積まで適用が可能です。

ただし、Bが2つ以上ある場合は、合計400㎡までの制限があります。

つまり、AとB合わせて最大730㎡(330㎡ + 400㎡)まで適用可能です。

⇒A(居住用)300㎡、B(事業用)400㎡全額が対象となります。

4. Cと、A・Bの併用(貸付事業用VSそれ以外)

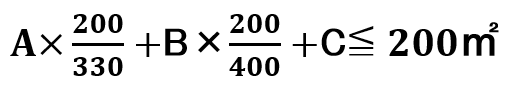

C(貸付事業用)と、それ以外を併用する場合には、それぞれの限度面積まで適用できるわけではなく、「合計制限」が設けられています。「限度額の計算式」は、以下となります。

(限度額計算式)

以下、「具体例」で解説します。

5. 具体例

【ケース1】

居住用330㎡、賃貸マンション100㎡保有の場合(= CとAの併用)

(1)居住用を優先する場合(= Aを優先)

この場合、居住用A 330㎡(全㎡)に特定居住用宅地の特例を適用し、貸付事業用宅地の特例は適用できません。

⇒ 「限度額計算式」にあてはめると、既に200㎡マックスで賃貸用(C)を使う余裕はない。

(2)賃貸マンションを優先する場合(= Cを優先)

「限度額計算式」に賃貸マンションC 100㎡(全㎡)をあてはめ、逆算でA(居住用)が利用できる限度額を求める。

200㎡ – 100㎡ = 100㎡

⇒100㎡ ÷ 200 × 330 = 165㎡・・A 特定居住用宅地の特例が利用できる㎡数

【ケース2】

居住用330㎡、事業用400㎡、賃貸マンション100㎡保有の場合(A・B・Cすべて併用)

(1)居住用・事業用を優先する場合(A・Bを優先、Cは使わない)

この場合、居住用A 330㎡(全㎡)事業用400㎡(全㎡)に特定居住用宅地、特定事業用宅地の特例の適用を優先し、貸付事業用宅地の特例は適用しません。

(2)賃貸マンションを第1優先→居住用を第2優先する場合(C⇒A)

上記【ケース1】(2)と同じ、A(居住用)で利用できる㎡数は ⇒165㎡。

(3)賃貸マンションを第1優先→事業用を第2優先する場合(C⇒B)

「限度額計算式」に賃貸マンションC 100㎡(全㎡)をあてはめ、逆算でB(事業用)が利用できる限度額を求める。

200㎡ – 100㎡ = 100㎡

⇒100㎡ ÷ 200 × 400 = 200㎡・・B 特定事業用宅地の特例が利用できる㎡数

6. どの特例を優先すべきか?

結論ですが、「小規模宅地等の特例」の適用要件を満たす宅地が複数ある場合も、基本的には限度面積までは併用が可能です(事業用と特定同族会社事業用は合計400㎡まで)。ただし、「貸付事業用宅地等」を混ぜる場合には、合計制限があります。

したがって、併用する場合は、土地の評価額の減額幅が最も高くなる解を求める必要がある!ということになります。

(1) 減額割合が80%の特例を優先すべきとも限らない

ただし、どの組合せが有利になるか?は、土地の単価、面積、減額割合等によって違ってきます。

減額割合が80%の特例、例えば特定居住用宅地等の特例を優先すべきとも限りません。例えば、居住用の宅地の評価額や㎡数が少ない場合は、たとえ優先したとしても、相続税評価額の減額幅が最大になるとは限りません。

結論的には、各パターンをシミュレーションして、減額幅が一番高くなる選択肢を選択することになります。

(2) 配偶者の税額軽減がある場合

配偶者は、最低1億6000万円までは相続税が課税されない「配偶者の税額軽減」という制度があります。したがって、配偶者が土地を相続する場合は、小規模宅地等の特例を適用しなくても、相続税額がゼロになる場合もあります。

こういった場合に、配偶者が「小規模宅地等の特例」を適用してしまうと、特例の限度面積がその分少なくなります。

したがって、配偶者の税額軽減がある場合は、配偶者にあえて「小規模宅地等の特例」は活用せず、限度面積を残して他の相続人が特例を利用する方が、相続税のトータルは安くなるケースがありますのでご留意ください。

7. YouTube

YouTubeで分かる「2つ以上土地がある場合の小規模宅地等の特例」