遺言書がなく、相続人が複数人いる場合は、「遺産分割協議書」を作成し、原則として、相続人全員が印鑑登録された実印を押印して、遺産分割を確定させます。

一方、相続税申告書を提出する際は、遺産分割の有効性を確認するため、「遺産分割協議書」及び「印鑑登録証明書」の添付が必要となります。また、相続財産の名義変更を行う際も「遺産分割協議書」や「住民票」の提出が必要なケースが多いです。

しかし、相続人が海外在住の「非居住者等」の場合、「実印」や「印鑑証明書」「住民票」がないケースがあります。

今回は、海外在住の相続人(非居住者等)がいる場合の手続きや、「印鑑証明書」等の代わりとなる書類につきお伝えします。

目次

1.遺産分割協議書は「サイン」でOK

相続人が日本人であれば、たとえ外国籍であっても「相続権」がなくなることはありません。したがって、海外在住の方なども、他の相続人と同様、遺産分割協議に参加します。

海外では、実印の代わりに、本人が署名(サイン)を行いますので、相続の場面でも、相続人が「非居住者」の場合は、遺産分割協議書にサインを行うことで、遺産分割協議書は有効な書類となります。

2.非居住者は「印鑑登録証明書」がない

一方、日本の居住者の場合、遺産分割協議書に押印した「実印」の根拠として、市区町村に登録された「印鑑登録証明書(氏名・生年月日・住所記載)」が存在します。印鑑登録済の印鑑を「遺産分割協議書」に押印することで、本人が遺産分割に同意したことを証明できるため、相続税申告書提出の際には、「印鑑登録証明書」を添付します。しかしながら、印鑑登録証明書は、日本に住所がなければ、登録や発行ができないため・・非居住者の場合は、印鑑登録証明書がありません。

したがって、遺産分割協議書に本人が「サイン」した証明をどのように行うのか?疑問が生じます。

(なお、外国籍でも日本に居住している場合は、住所地の役所で、印鑑登録が可能です)

3.印鑑登録証明書の代わりとなる「サイン証明」(署名証明)

(1)サイン証明(署名証明)とは?

この点、海外在住の方は、印鑑証明の代わりに、自らの「サイン」を証明する書類として、「サイン証明」という書類があります。サイン証明は、「印鑑登録証明書」の代わりとなる書類となりますので、相続税申告書提出時や、相続財産の名義変更の際に添付することで、申告業務や名義変更手続が可能となります。

(2)サイン証明書の入手方法

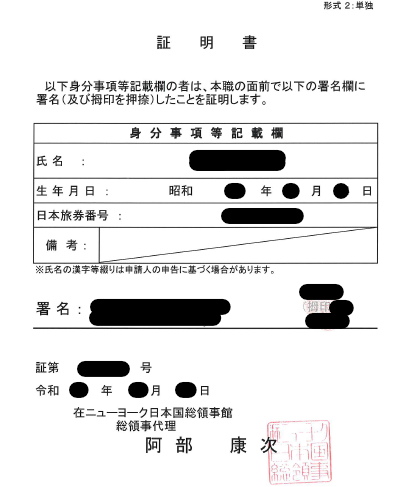

通常、非居住者が居住する国の「在外公館」に、完成した遺産分割協議書とパスポートを持参し、目の前でサイン・拇印を行うことで「サイン証明書(氏名・生年月日が記載)」を交付してもらうことが可能です。

なお、予め署名されている書類の証明はできず、目の前でサインを行う必要があります。

(3)サイン証明書の種類

サイン証明書には「単独型」と「綴り型」の2タイプがあります。単独型は申請者の署名を単独で証明するタイプです。一方、綴り型は、遺産分割協議書とサイン証明を綴り合せて拇印する方法です。相続税申告の場面では、基本的に「単独型」で受理されますが、抵当権設定登記等については「綴り型」が必要な場合もあります。提出先により異なりますので、事前に確認が必要です。なお、金融機関等で利用することを考えて、単独型の場合は、余裕をもって取得しておくことをお勧めします。

(4)日本国籍がない場合は?

原則として「サイン証明書」を発行してもらえるのは「日本国籍」がある場合のみですが、元日本人である証明として、例えば、失効した日本国旅券や日本国籍を離脱した記載のある除籍謄本などを提示すれば、発行してもらえる可能性は高いです。なお、日本国籍がない場合でも、相続人及び相続税の課税対象となります。詳しくは、Q118をご参照ください。

4.住民票の代わりとなる「在留証明書」

不動産を相続する場合、名義変更登記が必要となりますが、その際、「遺産分割協議書」だけでなく、登記名義人が実在することを証するために、「住民票」ないし「戸籍の附票」を提出します。

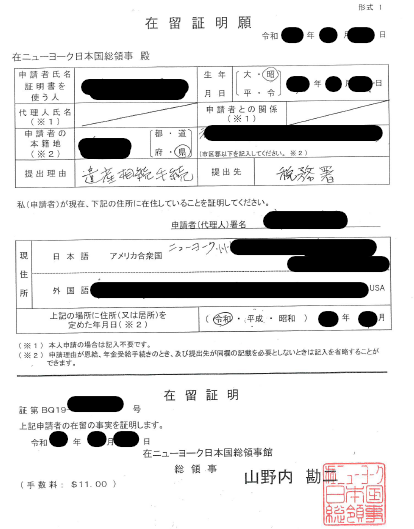

しかし、非居住者の場合は、戸籍の附票や住民票に、居住する外国の住所までは記載されていません。そこで、非居住者の住所を証明する書類として、「在留証明書」という書類が代わりとなります。この「在留証明書」は、現地の在外公館に、パスポートや、現住所が確認できる運転免許証等を持参すれば申請・取得することができます。

なお、相続税申告の場面では、原則として、「在留証明書」は添付書類として要求されていません。

ただし、海外在住者は、基本的にマイナンバーがなく、戸籍謄本がありませんので、これらの代わりとして「在留証明書」の提出が求められるケースもあるようです

5.納税管理人の届出

海外に住んでいる相続人が、日本で相続税申告を行う場合、通常は、納税管理人の選任届出書を税務署へ提出します。納税管理人とは、海外に住んでいる納税者に代わって、税務署へのやりとりを代理する方です(申告書の提出・納税手続等)。相続税の場面では、税金計算を行うため、一般的には税理士等を選任される場合が多いです。

相続税の申告及び納税は、亡くなった方(被相続人)の住所地を所管する税務署に行いますので、相続人が海外でも、日本国内の税務署に納税します。納付書に記載する納税者の住所は、海外の住所でも構いません。なお、納税管理人を選定してる場合でも、納税者が期日までに納税しなかったからといって納税管理人が代わりに納税する義務はありません。

6.遺言書の作成

上記の通り、非居住者の場合、国内在住の相続人よりも手間が増えます。

この点、あらかじめ「遺言書」を作成し、国内の遺言執行者を指定しておけば、遺言執行者の署名・捺印により、名義変更等の相続手続きが可能となる点で、手間が省けます。