不動産を購入すると相続税額が安くなる!・・という話、よく聞きませんか?

これは実は・・正しいです。

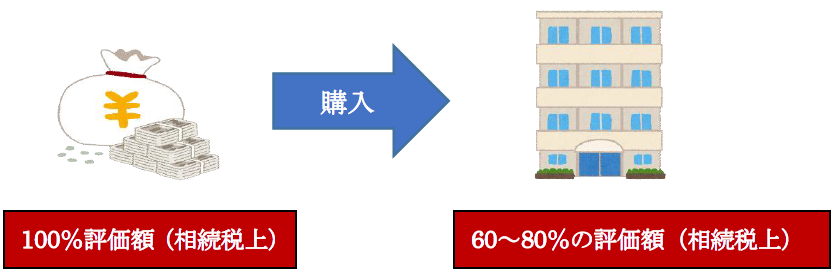

例えば、現預金で相続する場合、相続税上は、「そのままの額」で評価されます。

しかし、現預金を「不動産」に変えると・・相続税評価額が低くなり、税額も安くなります。

今回は、不動産購入・賃貸による「節税効果」をまとめます。

目次

1. 不動産を購入すると?

例えば、1億円の現金を相続した場合、相続税評価額は「1億円」そのままとなります。

一方、現金1億円で「土地や建物」などの不動産を購入すると、相続税評価額は、「6割 ~ 8割程度」に下がります。

なぜでしょう?

実は、相続税上の「不動産の評価」は・・

支出した1億円で実施するわけではなく、「路線価」や「固定資産税評価額」を用いて評価を行います。

そして、この「路線価等」は、一般的に、市場価額(時価)の6割 ~ 8割程度の値付がされていますので、結果的に「相続税評価額」は低くなるんですね。

(土地・建物の時価と各種評価額の比較)

| 時価 | 相続税評価額 | 摘要 | |

|---|---|---|---|

| 土地 | 公示価額 | 路線価 or 固定資産税評価額 |

路線価や固定資産税評価額は、公示価額7~8割程度 |

| 建物 | 建築価額 | 固定資産税評価額 | 固定資産税評価額は、建築価額の6割程度 |

2. 不動産を賃貸すると?

(1) 土地の賃貸

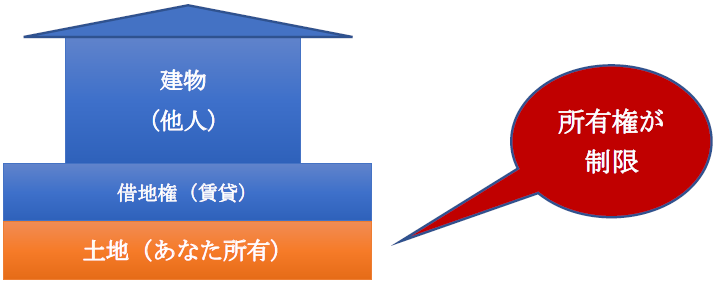

例えば、土地を賃貸して、借りた側が、その土地上に「建物」を建てると・・土地の評価額が下がります。

この理由は、以下の通りです。

土地を借りた側が、土地上に「建物」を建てるためには、土地に関する「何らかの権利」が必要となります(借地権と呼ばれます)。

つまり、借りた側にこの「借地権」が認められる分、土地所有者側の立場では、「土地の権利」が制限されるため、この分だけ「評価額」が下がるという理屈ですね。

賃貸した土地上に、借り手の建物が建設された場合の土地評価額は、下記となります。

自用地評価額(路線価 or 固定資産税評価額)×(1 – 借地権割合)

(2) 土地と建物の賃貸

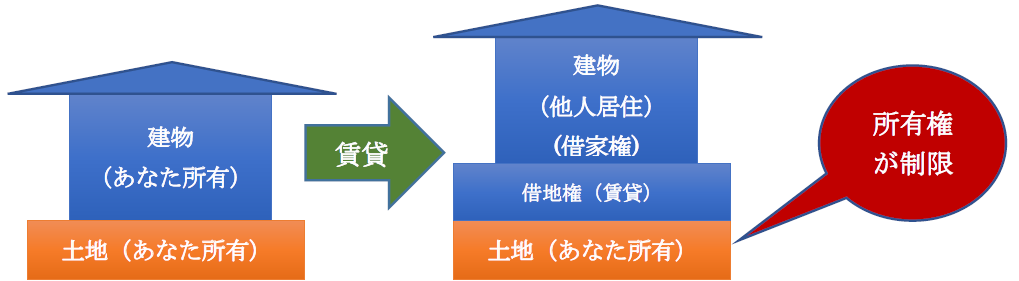

例えば、土地上にご自身で建物を建て、土地と建物をセットで賃貸すると、土地建物それぞれの相続税評価額が下がります(貸家建付地といいます)。

土地建物を借主が利用すること(借地権・借家権)で、あなたが保有する土地建物の権利が制限されるからです。

この場合、土地建物それぞれの評価額は、下記となります。

① 土地

自用地評価額(路線価 or 固定資産税評価額)×(1 – 借地権割合 × 借家権割合)× 賃貸割合

② 建物

建物の固定資産税評価額(自用地評価額)×(1 – 借家権割合 × 賃貸割合)

なお、借地権は各地域で異なりますが、借家権は一律30%となっています。

3. 小規模宅地に該当すると?

土地が、「小規模宅地等の特例」に該当すれば、評価額は、さらに50%~80%減額できます。

小規模宅地の特例は、別途まとめていますので、Q20~25をご参照ください。

4. 借入債務は控除

不動産を購入する際、借入れされる場合は、相続税上「債務控除」として差し引くことができます。

この分、相続税評価額が下がり、税額が安くなります。

ただし、利息や元金返済等の資金負担が増える点には・・留意しないといけません。

5. 留意事項

土地や建物が「借地権」「借家権」により評価額が下がるのは、有償賃貸(賃貸借契約)であることが前提になります。

無償(使用貸借)の場合は、貸していないものと同様に評価され、「自用地評価」となります。

- 不動産は、現預金よりも流動性は低いです。

つまり、「遺産分割対策」の観点では一歩後退となります。

土地を現金化するには、通常時間がかかりますので、不動産購入には、遺産分割の論点も考慮する必要があります。 - 預金と異なり、不動産価額は相場が変動します。

相場変動により、将来的に「資産価値」が目減りしてしまう可能性があります。 - 現金保有と異なり、固定資産には「固定資産税」という負担が毎年増えます。

(住居の土地は、固定資産税評価が安くなる特例もあります)

6. ご参考~アパート建築による節税

「マンションを建築して、家賃収入を確保する」という相続対策はよく聞きますよね。

家賃収入を確保して、贈与税の基礎控除(110万円)の枠内で現金を子供に「生前贈与」すれば、不動産評価額が下がり、かつ贈与税もかからない利点があります。

確かに相続税や納税資金対策としては非常に有効です。

しかし、不動産賃貸には、空室リスク(家賃収入が確保できないリスク)が存在します。

空室の場合、キャッシュフローのリスクだけでなく、相続税評価上も、空室が多いほど評価額の減額割合が少なくなります(「賃貸割合」を考慮)。

この点に留意しなければいけません。

7. YouTube

YouTubeで分かる「不動産購入で節税のメリットとデメリット」