通常、父と母の年齢は近いことが一般的ですので、例えば、父が亡くなり、間もなく母が亡くなってしまうケースもあるかもしれません。数次相続とは、「相続手続完了前」に、さらに相続が重なっている状態のことです。

例えば、父の相続手続完了前に、母がなくなってしまう場合などが代表例です。

実務では、配偶者が「遺産分割前に死亡するケース」は意外とよくあります。

今回は、こういった「数次相続」が発生した場合の、相続税や相続税申告書への影響につきまとめます。

目次

1. 数次相続とは?

数次相続とは、「相続手続完了前」に、さらに相続が重なっている状態のことです。

具体的には、被相続人の「遺産分割協議確定前」に、相続人も死亡してしまい、「被相続人の相続権」の地位を、相続人の法定相続人が引き継ぐことです。

2. 数次相続の具体例

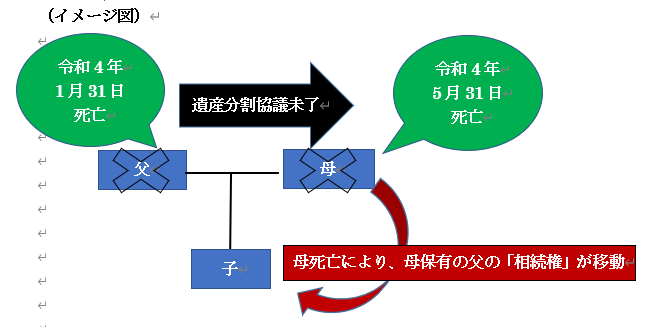

例えば、父が亡くなって(一次相続)、母と子供が相続人となったが、「遺産分割協議」が終了しないうちに、相続人であった「母」も亡くなってしまった(二次相続)ケースが、「数次相続」です。

- 父死亡(令和4年1月31日)

⇒相続人は母・子1人 - 父の遺産分割未了のまま、母死亡(令和4年5月31日)

⇒相続人 子1人

この場合、母保有の「父の相続権」は、母死亡により、「母の相続人」である「子」に移動します。

つまり、子は、「父親の財産」の遺産分割協議(母と子が相続人)だけでなく、「母親の財産」の遺産分割協議(子のみが相続人)も行わなければいけません。

「母親の相続財産」には、母が一次相続で相続するはずだった「父の財産」も含まれていますので、非常にややこしくなりそうですね。

3. 遺産分割協議への影響(法律上の影響)

上記例の場合、母は本来、「父の遺産を相続する地位」を有していたはずですので、この地位は、母の相続人(子)が承継することになり、子が、母に代わって一時相続の遺産分割協議を進めることになります。

つまり・・数次相続の場合、一次相続の遺産分割協議に、二次相続の相続人も参加することになります。

上記例のように、母の「法定相続人」が子供だけの場合は簡単ですが、子がいない場合などは・・母方の親や兄弟姉妹など「法定相続人」が多くなる場合があります。

遺産分割は、相続人全員で行う必要がありますので、これらの方が、一次相続の遺産分割に参加することになれば・・「遺産分割協議」が非常に難航する可能性があります。

4. 相続税への影響

数次相続が発生した場合の、相続税への影響や留意点は以下の通りです。

(1)法定相続人は増えない

数次相続は、単に相続が重なっているだけですので、数次相続により法定相続人が増えるわけではありません。

例えば、数次相続により「一時相続の相続人の地位」を相続する方が2名以上いた場合も、1回目の相続の法定相続人が増えるわけではありません。

第一次相続にかかる「相続税の基礎控除額」については、「数次相続」があってもなくても、影響はありません。

あくまで「被相続人の相続」(一次相続)が発生した時点の基礎控除額( 3,000万円 + 600万円 × 法定相続人の数 )となります。

(2)法定相続割合も変動なし

数次相続があったからといって、法定相続割合が変動するわけではありません。

二次相続の相続人が2名以上いた場合でも、法定相続分は1人分であり法定相続割合が増えることはありません。

(3)相次相続控除が可能(相続税法20条)

相次相続控除とは、相続開始前10年以内に、相続税が課されていた場合に、相続税額から一定の金額を控除してくれる制度です。数次相続に関わらず、第二次相続の場合、第二次相続税額から一定額が控除される「相次税額控除」の適用が受けられる場合があります。詳しくはQ18を参照ください。

(4)各種特例の活用

数次相続の場合も、通常の相続税申告と同様、「配偶者の税額の軽減」及び「小規模宅地等の特例」の適用は可能です。

例えば、第一次相続で相続税を支払う形にすることで、第二次相続の相続税につき、「相次相続控除」を受け、相続税総額が安くなるパターンもあります。

さまざまなパターンを「シミュレーション」してみるのもありかもしれません。

(5)遺産分割未了の場合

数次相続の場合は、遺産分割協議が難航するケースがあります。

第一次相続の遺産分割協議が未了のまま、第二次相続(母)の相続税申告期限がきた場合は、第二次相続の相続税申告書では「法定相続割合で相続」があったものとして申告を行います。

例えば、先の例では、第一次相続の遺産分割未了の場合、第二次相続の相続税申告書では、父の遺産のうち、母の法定相続分(1/2)に相当する部分を母の遺産として相続税の課税価格に加算して申告します(相続税法第55条)

実務上は、父死亡による「第一次相続」の「遺産分割協議」で、母の遺産引継額をゼロにできれば、子が「母が有していた父の相続権の地位」を承継することはなくなりますので、すっきりするかもしれません。

5. 相続税申告書期限の延長

数次相続だからといって、第一次相続の相続税申告書の提出が省略されるわけではありません。

数次相続の場合は、二次相続人が一時相続人の代わりに相続税を申告する必要があります。第一次相続の「相続税申告書」の内容は、通常の相続税申告書と同じです。

ただし、数次相続の場合、第一次相続の申告期限につき、例外的な取り扱いがあります(相続税法27条の2)。

(1)具体例

先ほどの具体例の場合をあてはめます。

- 父死亡(令和4年1月31日)

⇒相続人は母・子1人 - 父の遺産分割未了のまま、母死亡(令和4年5月31日)

⇒相続人 子1人

(2)数次相続の場合の申告期限の例外(期限延長)

相続税の申告は、死亡後、10か月以内となりますが、数次相続の場合は、第一次相続の申告書の提出期限につき「延長の特例」があります。

第一次相続に関しては、本来、母・子が実施すべきであった父の相続税申告書の申告期限のみ延長され、第二次相続と同じ申告期限(令和5年3月31日)となります。

| 相続人 | 通常の申告書提出期限 | 申告期限の例外 | |

|---|---|---|---|

| 父の相続税申告書期限 | 母・子 | 令和4年11月30日 | 令和5年3月31日 |

| 母の相続税申告書期限 | 子 | 令和5年3月31日 | 令和5年3月31日 |

ただし、「相続権を相続した方」だけに延長期限が認められ、それ以外の方には延長が認められない点に注意です。

別途、数次相続の「相続税申告期限」が延長されるケース、されないケースをまとめています。ご参照ください。

6. 数次相続と相続放棄との関係

相続放棄の期限(3か月)内に数次相続が発生した場合、相続放棄ができるのか?という論点があります。

第一次相続の相続人が「相続放棄」の手続を行う前に、相続人がなくなってしまった場合、第二次相続人の子は、第一次相続につき、「相続放棄」ができるのか?という論点です。再転相続と呼ばれています。

こちらは、別途まとめておりますのでQ58をご参照ください。

7. ご参考~相続登記への影響~

不動産を相続した場合、名義変更(相続登記)を行う必要があります。

通常は、数次相続の場合でも、相続の都度、名義変更と登記費用が発生しますが、中間の相続が単独名義である場合に限り、「中間省略登記」が可能とされており、登記費用が節約できます。

(ただし、登記上の記載は、2回の相続の記載になります)。

なお、最終の相続が単独である必要はありません。最終の相続人が複数の場合でも中間省略登記は可能です。

8. YouTube

YouTubeで分かる「【数次相続】相続が続いた場合の特例は?」