例えば、生前に被相続人の「介護」を献身的に続けていた相続人がいる場合、単純に相続時点の財産(介護分が反映していない)をもとに、法定相続分どおりに遺産分割を行うと、相続人間で不公平が生じます。

そこで、公平性の観点から、介護などの貢献をしている「相続人」がいる場合、これらの方の「貢献分」を考慮して相続分を決定する制度が認められています。民法上の「寄与分」の制度です(民法904条の2)。

また、「相続人」以外の親族の方には、同様の趣旨で、「特別の寄与料」請求制度が認められています。

今回は、「寄与分」が認められる要件や、民法改正による時効期間の創設、相続税との関係につき解説します。

目次

1. 寄与分が認められるケース・認められないケース

寄与分とは、被相続人の「財産維持や財産増加に貢献」した相続人に、遺産分割で、法定相続分に「上乗せ」して相続することができる制度です。

ただし、単に「親の介護をしていた」というだけでは認められません。民法上、被相続人に対する貢献が、「特別な貢献」であることが必要とされているため、実務上「寄与分」が認められるケースは限定されています(民法904条)。

(1) 寄与分が認められる要件

一般的に「寄与分」が認められる要件は、以下の通りです。

① 対価を受け取っていないor無償に近いこと

② 通常の身分関係から期待される程度を超える「特別の貢献」であること

③ 長期間継続し、行為に専念していたこと

④ 被相続人の財産の維持or増加に因果関係が認められること

(2) 寄与分が認められる具体例

| 種類 | 例 |

|---|---|

| 被相続人の事業に関する労務の提供 or財産上の給付 |

|

| 被相続人の療養看護 |

|

| その他 |

|

(3) 寄与分が認められないケース

単に、介護をしているからといって、すべてが「寄与分」になるわけではありません。

「被相続人の財産の維持又は増加」がもたらされたことが必要となります。

親の面倒をみていたといっても、通常の扶養義務の範囲内での「療養介護」は認められません。

例えば、ヘルパーに頼まず、仕事を辞めて「1年以上親の介護」をすべて自分で面倒を見ていた場合などです。病院に入院、あるいは施設に入所していた場合は原則として認められません。判例上は、本来ヘルパーに対して発生するであろう費用を、療養介護により削減できたなど、「金額が明確な場合」に認められています。週1、2回のお見舞いや付き添い程度であれば、「特別の貢献」として認められない可能性が高いです。

(4) 寄与が認められるための証拠

寄与分を主張するためには、裏付けとなる「証拠書類の提出」が必要です。具体的には以下のものが挙げられます。

● 介護度がわかる資料(介護認定書類・診断書等)

● 財産を贈与したことを確認できる書類(領収書や申告書)

● 介護の記録、日記など

2. 民法改正による時効の創設・寄与分の主張時期

寄与分は、勝手に認められるわけではなく、遺産分割の合意が成立する前に、自らが主張する必要があります。遺産分割の「合意成立後」は、寄与分の主張はできません。

(1) 通常の遺産分割で認められるケースも

通常の遺産分割で認められるケースもあります。遺産分割は、遺言がある場合を除き、原則として相続人間で自由に決定できますので、遺産分割協議の際に、相続人間が納得するのであれば、寄与分の要件を満たさない場合でも、寄与分だけ多く財産をもらえることができます。

(2) 民法改正による主張期間の制限(時効)

過去の寄与事実に関する時効の期間はありませんが、民法改正により、寄与分の主張に関しては、原則として、相続発生から10年以内に限り請求できることになりました(民法904条の3)。2023年4月1日から施行されていますが、施行日より「5年間の猶予期間」が設けられています。

3. 寄与分の金額算定・相続分の計算方法

寄与分は、原則として、金銭で評価します(民法904条の2)。例えば、仮に「外部ヘルパーに介護依頼した場合に発生するはずだった費用」等をもとに、具体的な金額に換算して算定します。実務上は金額が少なくなるケースも多いです。

原則として、相続人間で協議の上決定し、協議がまとまらない場合は、 家庭裁判所が決定します。

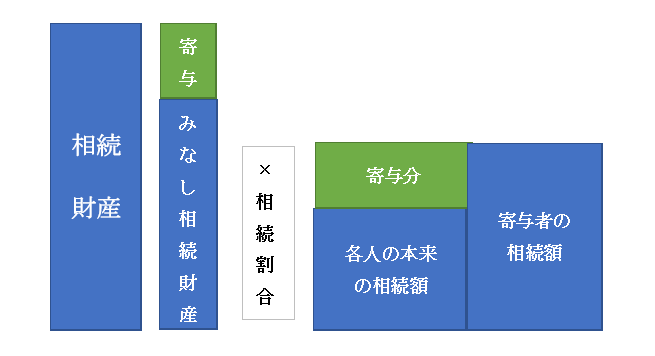

金額算定後、各人の相続分の計算は、以下のステップとなります。「特別受益の持ち戻し」と逆の計算方法になります。

(1) 計算ステップ

| ① | 寄与分のマイナス | まず、寄与分を相続財産からマイナスします。 寄与分は「相続財産」から除外して配分するためです。 寄与分マイナス後の「相続財産」は、「みなし相続財産」と呼ばれます。 |

寄与分のマイナス = 相続財産 – 寄与分の価格 |

|---|---|---|---|

| ② | 本来の相続分の 算定 |

上記①算定後、各相続人の相続分を一旦決定します。 仮に、「寄与分」がなかったら各人の相続配分額はどれくらいか?(本来の相続分)を算定します。 |

本来の相続財産 = ① × 法定相続割合(※) |

| ③ | 寄与者の実際の 相続分の計算 |

上記②算定後、寄与した方に「寄与分の価額」を加算します。 | 寄与者の実際の相続分 = ② + 寄与分 |

(※)法定相続割合で相続する場合を前提にしています。

(2) 具体例

- 被相続人相続財産 100百万円。

- 法定相続人は長男A・次男Bのみ。

- 長男Aは30百万円の「寄与」を行っている(次男Bはなし)

- 法定相続割合で相続する場合、各人の相続財産は?

(回答)

- みなし相続財産・・・100百万円 – 30百万円 = 70百万円

- みなし相続財産の配分・・・70百万円 × 50% = 35百万円

- Aの相続分・・・35百万円 + 30百万円 = 65百万円

- Bの相続分・・・100百万円 – 65百万円 = 35百万円

4. 相続人以外の「特別寄与料」請求制度

「寄与分」の制度は、相続人のみに認められた制度ですが、相続人の配偶者など相続人でない方については、別途「特別寄与料」の請求が可能です(民法1050条)。

「特別寄与料」の制度では、相続人以外の「親族」が、被相続人の財産の維持や増加について「特別の寄与」をした場合、その親族が、相続人に対して寄与に応じた金銭の請求を求めることができます。

(1) 特別寄与請求権の要件

●被相続人に対して「特別な貢献」が必要(「寄与分」と同様)。

●主張できる親族は「6親等内の血族、3親等内の姻族」

(2) 請求期限

特別寄与者は、相続人ではないため、遺産分割協議に加わるわけではありませんが、「特別の寄与料」に関しては、相続人との間で合意しておく必要がなります。一般的に、相続人と合意した事実につき、「合意書」を作成します。

一方、相続人との合意が得られない場合は、家庭裁判所に申し立てる必要があります。期限は、「相続開始及び相続人を知った時から6か月」または「相続開始の時から1年」以内となっており、非常に短くなっています。

5. 寄与分に代わる相続対策

現実的には、寄与分は認められるケースが少ないため、実質的に「寄与分」を主張しなくても同等の相続財産を取得できるのが一番望ましい形です。

具体体には、以下のような対応が考えられます。

| 生前贈与or 遺言による遺贈 |

あらかじめ、献身的な介護をしてくれた方に、生前に多くの財産を渡す、あるいは財産を多く渡す「遺言」を作成することが考えられます。 |

|---|---|

| 生命保険の活用 | 生命保険は相続税の非課税枠が認められるため、生命保険を活用して財産を渡す方法も有効な手段となります。 |

6. 寄与分と相続税の関係は?

相続税上、「寄与分」がある場合でも、相続財産総額は変わらないため、相続税総額は変わりません。

ただし、各人の相続税額は、「実際相続分」に対応する相続税額となりますので、寄与がある場合とない場合では、各人の納税額の内訳が変わります。

また、「特別寄与料」の場合、遺言で遺贈されたものではありませんが、実質的には被相続人から「遺贈により取得」したものとみなされ、相続税の課税対象となります(相法4条2項)。

相続人以外の方となるため、相続税額の2割加算の適用対象となります。