一般的に、生命保険の死亡保険金については、相続税上、みなし相続財産として相続税が課税されます(契約者=被保険者・保険料負担者の場合)。

しかし、保険には様々な種類があり、被保険者=亡くなられた方であるケースばかりではありません。

(被保険者とは、保険事故の対象となる方のことです)。

例えば、亡くなった夫が、妻を被保険者として「生命保険」を掛けていた場合などです。この場合、夫死亡時点では、「被保険者」に保険事故が発生したわけではありませんので、保険金を受け取ることができません。

しかし、当該保険を、仮に死亡時点で解約していれば、「解約返戻金」を受け取ることができる点で、一定の財産価値があります。これが「生命保険金に関する権利」と呼ばれるものです。

今回は、保険料負担者=保険契約者を前提にまとめます。

目次

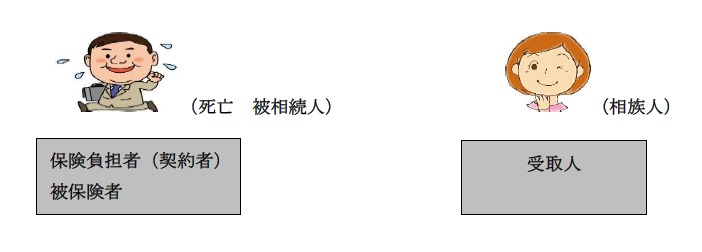

1. 一般的な死亡保険金の場合

●夫が、自分を被保険者として死亡保険金を掛けていた

●保険契約者は夫、死亡保険金受取人は妻とする

●今回夫が死亡し、妻が「死亡保険金」を受け取った。

死亡保険金の多くは、上記例題のケースだと思います。

夫が自分を被保険者(被保険者 = 被相続人)として自分で保険金を支払っている場合です。

この場合、遺族が受け取る「死亡保険金」 は、「みなし相続財産」として相続税の課税対象となります。

この場合、「生命保険金に関する権利」は発生しません。

2. 生命保険契約に関する権利が発生する場合

(1)生命保険契約に関する権利とは

生命保険契約に関する権利とは、まだ保険返戻事由が発生していないが、亡くなった時点で有しているであろう「解約返戻金」や「将来の満期保険金」を受け取ることができる権利のことです(相3①三)。

(2)具体例

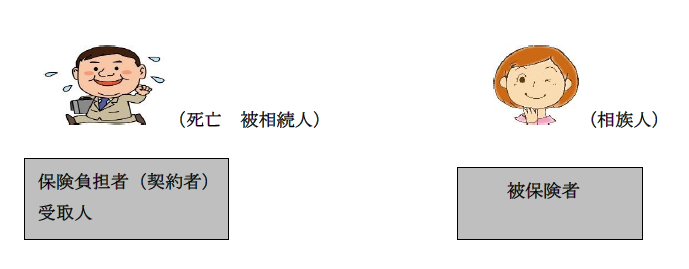

●夫が、妻を被保険者として死亡保険金を掛けていた。

●上記保険は掛け捨てではなく、解約返戻金があるものとする。

●今回夫が死亡した。

●保険契約者は夫、死亡保険金受取人も夫とする。

同じ死亡保険金でも、「被保険者」が(夫ではなく)妻の場合です。

つまり、「妻が亡くなった時のために」、夫が死亡保険金を支払っていたような場合ですね。

この場合に、「生命保険契約に関する権利」が発生します。以下解説します。

(3)保険金請求権が発生するタイミング

被保険者が「妻」の場合は、妻死亡が「保険事故」となりますので、妻死亡時点で初めて保険金が発生します。

したがって、夫が死亡した時点では、まだ「保険事故」が発生していないため、「保険金請求権」は発生しません。

(4)生命保険契約に関する権利が発生

しかし、上記の生命保険には「解約返戻金」があります。

保険契約者・受取人とも夫のため、生前、夫には「将来、妻死亡時点で生命保険金を受け取ることができる権利」が存在しています。

したがって、仮に生前に保険を解約していれば「解約返戻金を受け取る権利」があったはずです。

これが「生命保険契約に関する権利」です。

(5)相続税が課税

上記の「権利」については、相続税上、一定の財産価値(解約返戻金請求権)があるものとして「相続税」の課税対象となります(掛け捨て保険は除く)。

つまり、「当該権利」を相続した方は、「保険支払事由」が発生していなくても、「相続税」が課税されるということですね。

保険金を受け取るわけではないのに・・相続税が課税されるため、十分注意が必要です。

当該相続により「契約者」の名義も変更されます。

(6)まとめ

「生命保険契約に関する権利」を相続するのは、被相続人が他の人に生命保険を掛けていたときです。

死亡保険金は支払われませんが、その代わりに「権利」という相続財産を引き継ぎます。

| 被保険者 | 相続時 | 摘要 |

|---|---|---|

| 自分自身 | 死亡保険金発生 | 通常の生命保険 |

| 他の人(妻・子供等) | 死亡保険金未発生 ⇒解約返戻金や満期受取金の権利あり |

生命保険契約に関する権利 |

- 相続開始時点で、保険事故が発生していない生命保険契約 = 被相続人以外の人が「被保険者」であるということ。

- 被相続人が保険料を負担していること。

(7)妻が先に死亡した場合は?

ちなみに、上記例題で、妻が先に亡くなった場合は、受取人である父に「保険金」が支払われます。

この場合、父には、相続税ではなく、所得税が課税されます。原則として「一時所得」となります。

3. 金額は?

生命保険金に関する権利は、被相続人が亡くなった時点の「解約返戻金」で評価します(財基通214条)

「前納付保険料」や「剰余金の分配」など、返戻される金額すべて対象となります(源泉分は控除)。

通常は、「保険会社」の方で計算してくれますので、計算書を入手します。

ただし、解約返戻金や満期保険金のない「掛け捨て」の生命保険契約の場合は、「評価ゼロ」となります。

4. 通常の(本来の)相続財産

一般的な死亡保険(契約者=被保険者が被相続人)の場合、相続により発生する「生命保険受取金」は、死亡により新たに発生する権利のため、「みなし相続財産」 となります。

しかしながら、今回の「生命保険契約に関する権利」は、「本来の相続財産」となります(被相続人 保険料負担者=保険契約者の場合)。

なぜなら、被相続人が保険契約者の場合、解約返戻金等は、生前、被相続人(保険負担者)に入るべきお金ですので、被相続人がもともと持っていた財産=通常の相続財産となります。

この結果、以下の点に留意が必要です。

(1)生命保険の非課税枠の適用なし

「みなし相続財産」ではなく、「本来の相続財産」となりますので、一般的な死亡保険で利用できる「生命保険の非課税枠」 を使うことはできません。

(2)遺産分割協議が必要

「本来の相続財産」となりますので、遺言がない場合には、他の相続財産同様「遺産分割の対象」となります。

遺産分割協議書で、「生命保険契約に関する権利」を相続する方を決定します。

5. 生命保険金に関する権利を相続した後の取扱い

「生命保険金に関する権利」を相続した場合、相続人は「被相続人の地位を引き継ぐ」ため、過去に負担した保険料は、相続人が過去から負担したものとみなされます。

相続発生時に解約返戻金相当額で課税済のため、当然、負担保険料も引き継がれるという流れになります。

相続した方が、その後に解約した場合は、解約返戻金につき「所得税」が課税されます。

6. 保険契約者等の異動に関する調書

今回のように、「生命保険契約に関する権利」が生じる場合、契約名義は、被相続人⇒相続人に名義変更されます。

この点、契約者死亡により契約者が変更された場合は、保険会社から、「保険契約者等の異動に関する調書」が税務署に提出されます(解約返戻金相当額が100万円超の場合)。

つまり・・「生命保険契約に関する権利」につき相続税申告をしていない場合は・・税務署にばれる可能性が高いということになります。詳しくは、こちらご参照ください。

7. みなし相続財産になる場合も?

あまりありませんが、生命保険契約に関する権利が「本来の相続財産」ではなく「みなし相続財産」になるケースもあります。

今回のブログは、被相続人(保険料負担者)=保険契約者の場合を前提にしておりますが、被相続人(保険料負担者)≠保険契約者の場合は、「みなし相続財産」となります。

こちらについては、Q12でまとめていますので、ぜひご参照ください。

8. 参照URL

(相基通3-36 被保険者でない保険契約者が死亡した場合)

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/sozoku2/01/04.htm

相続税基本通達3-36