小規模宅地等の特例(特定居住用宅地等の特例)とは、一定要件を満たす自宅土地を相続する場合、土地の相続税評価額が80%減額できる制度です。当該制度は、建物名義が、被相続人以外でも適用が可能です。

ただし、「二世帯住宅」の場合は、建物名義が「区分所有登記」か「共有名義」かによって、特例の適用関係が変わってきます。建物名義が「共有名義」の場合は、土地全体につき小規模宅地等の特例の適用が可能ですが、「区分所有登記」の場合は、土地全体につき「小規模宅地等の特例」の適用ができません。

そこで今回は、小規模宅地等の特例を受けるために、「区分所有名義の建物」を「共有名義」に変更する方法や、留意事項につき解説します。

目次

1. 小規模宅地等の特例と共有名義・区分所有登記の関係

小規模宅地等の特例(特定居住用宅地等の特例)は、建物名義が、被相続人以外でも適用が可能です。ただし、二世帯住宅で、建物の所有が、親と子で「区分所有登記」されている場合は、土地全体につき、小規模宅地等の特例を適用することができません。一方で、建物の所有が、親と子の共有名義の場合は、土地全体につき、小規模宅地等の特例の適用が可能です。詳しくは、Q27をご参照ください。

【具体例】

- 一軒家の1Fには母、2Fには子供家族が居住している(父は既に死亡)。

- 土地は、母名義。子は、使用貸借(無償)で、母から土地を借りているものとする。

- 将来、母死亡時の相続時に、土地に関して「小規模宅地等の特例」(特定居住用宅地等の特例)は適用できるか?

(その他の要件はすべて満たしているものとする。)

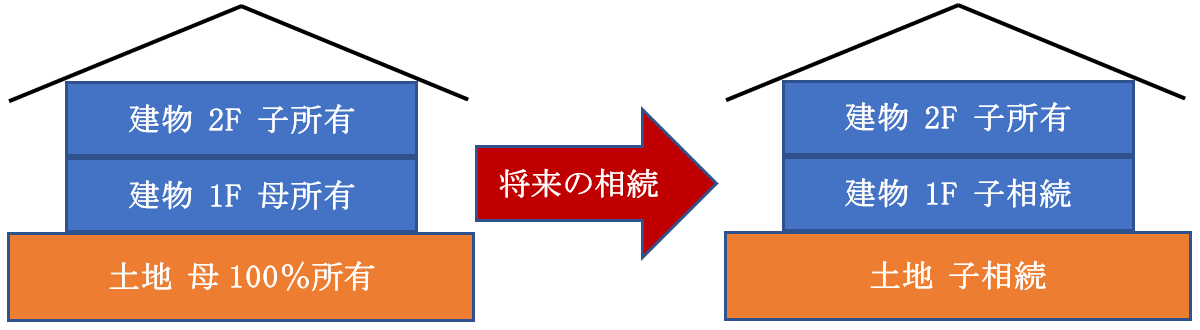

(1)建物登記が母と子供の区分所有登記の場合(1F母 2F子)

この場合、建物は、母と子「区分所有」となっているため、原則として生計一とは取り扱われません。また、子は、母と「非同居親族」となり、小規模宅地等の要件である「家なき子要件」も満たしません。

したがって、将来お子様が、母の土地を相続する場合、土地全体につき、小規模宅地等の特例の適用はできません。

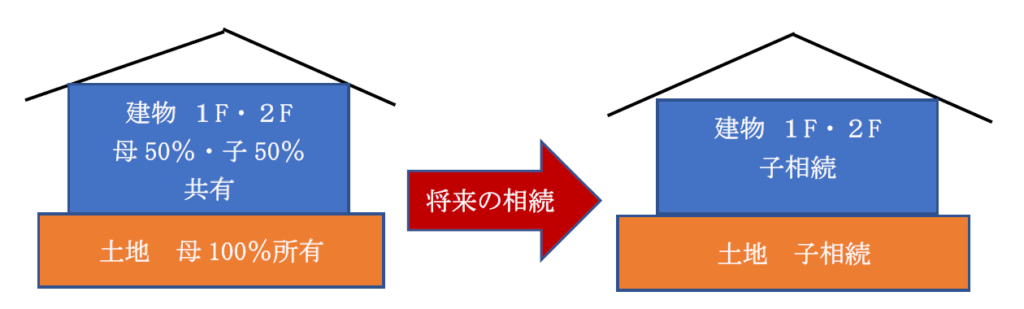

(2)建物登記が 母と子の共有登記の場合

建物が「共有名義」の場合は、各人の所有区分がなくなるため(2人で全体を共有しているだけ)、1棟の建物全体が本人居住建物、子供は同居親族と取り扱われます

したがって、共有名義の場合は、土地全体につき、小規模宅地等の特例の適用が可能です。

2. 「区分所有登記」から「共有名義」への変更は?

同じ家に住んでいながら、「区分所有登記」では特例が適用できず、「共有登記」であれば特例の適用ができるのであれば、区分所有から共有名義に変更することも1つの選択肢になると思います。

そこで、実務上の「区分所有」から「共有名義」への変更方法につきお伝えします。

(1)建物合併登記

登記簿上、2つ以上の家屋番号がある建物を、1つの家屋番号の建物にまとめる登記です。土地家屋調査士が行う「表題部の変更登記」です。

この「合併登記」を行うためには、合併したい建物につき、所有者が同じであるか、共有の場合には、それぞれの持分が同じである必要があります。

したがって、上記例のように、1Fと2Fがそれぞれ区分所有登記されている場合は、所有者が別々ですので、この状態では合併登記できません。

(2)建物の一部をそれぞれ一方に売却

1Fと2Fの建物どちらも、「それぞれの持分が同じ共有状態」にすることができれば、上記の合併登記は可能です。そこで、1F,2Fとも、それぞれの建物の一部を、親⇒子、子⇒親に売却して、「それぞれの持分が同じ共有状態」にそろえる作業を行います。

(3)所得税上の「固定資産の等価交換」の活用

ただし、建物売却には所得税が課税されますので、売却時に「所得税」が課税されないよう、所得税上の「固定資産の交換の特例」を活用します(原則として、等価交換は、税務上、売買とみなされ、「所得税」が課税されます)。

所得税上、1年以上保有する固定資産につき、同じ種類の資産と交換した場合は、譲渡がなかったものして所得税が課税されない特例です(双方の時価差額が高い方の固定資産時価の20%以内)。

以下具体例で解説します。

3. 等価交換の具体例

(例)

● 土地 母単独所有名義

● 1F建物 母区分所有 1F建物の時価は30,000

● 2F建物 子区分所有 2F建物の時価は20,000(土地につき、子は母から使用貸借)

● 1Fと2Fを所得税上の「等価交換の特例」を用いて、「それぞれの持分が同じ共有状態」にして合併登記を行う。

● 土地・建物とも1年以上所有しているものとする。

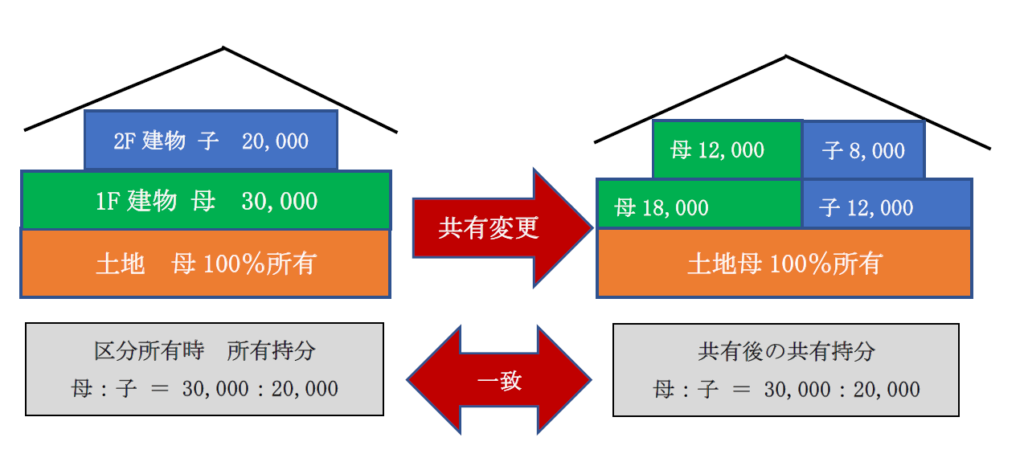

(1)建物の一部を「等価交換」で売却し、どちらも同じ共有持ち分にする

1F、2Fの区分所有登記でのそれぞれの建物評価額は、30,000:20,000ですので、最終的に、1F、2Fの建物どちらもそれぞれ「3:2」の共有持分になるように建物を交換すれば、「等価交換」となり、所得税は課税されません。

● 母⇒子に渡す1F持ち分 30,000×2/5=12,000(残 18,000)

● 子⇒母に渡す2F分 20,000×3/5 =12,000(残 8,000)

| 区分所有時 | 渡す分 | もらう分 | 共有後 | |

|---|---|---|---|---|

| 母 | 30,000(1F) | △12,000(1F) | +12,000(2F) | 30,000(1F 18,000+2F 12,000) |

| 子 | 20,000(2F) | △12,000(2F) | +12,000(1F) | 20,000(1F 12,000+2F 8,000) | 合計 | 50,000 | 24,000 | 24,000 | 50,000 |

(2)所有権移転登記 + 合併登記

法律上は、所有権の移転となりますので、この時点で、所有権移転登記(司法書士)を行います。

この状態で、1F、2Fそれぞれの建物の共有持ち分は3:2になりましたので、合併登記が可能です。

1件の建物にするため、表題部の変更登記を行います。

(3)結論

合併登記後の「1つの建物」の最終共有持分は、母は3/5、子は2/5となります。

この結果、母所有土地全体につき、小規模宅地の特例の適用が可能となります。

4. 税務署から否認?留意事項

上記の通り、所得税計算上は、所得税が課税されることなく、区分所有⇒共有登記への変更は可能です。

ただし、以下の点に留意が必要です。

| 登記・司法書士等への手数料 | 所有権移転登記、合併登記は登録免許税や、司法書士、土地家屋調査士に対する手数料が発生する |

|---|---|

| 固定資産税 | 区分所有の方が、それぞれの㎡数が少ない結果、「課税標準額が1/6」になる軽減税率が適用されるケースがある。 |

| 所得税の確定申告 | 固定資産の交換特例を適用した場合でも、所得税の確定申告は必要。特例が適用できる場合でも、交換差金を受けた場合は、交換差金は所得税の課税対象(譲渡所得)。 |

| 税務署から否認される可能性 | 相続開始直前に区分所有登記を解消した場合などには、相続税回避のために行われた行為として、税務署否認される可能性あり |

上記のほか、例えば、母が老人ホームに入所している場合などは、「特例の適用」は、入所直前の状況に基づいて判定するため、入所直前時点で建物区分所有登記であれば、その後に共有名義に変更しても特例の適用はできません。

上記を総合的に判断の上、共有名義にする方がメリットが多い場合には、選択肢の一つになるかと思われます。

5. 参照URL

(固定資産交換特例)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3511.htm