例えば、社長個人所有の土地上に、同族法人が建物を建設する場合、原則として法人側に「借地権認定課税」が行われます。

ただし、「土地の無償返還届出書」を提出している場合等、一定の場合は、「借地権」がないものとして、「借地権認定課税」が行われません。

「借地権認定課税」が行われない場合は、「借地権」がゼロのため、本来は、土地の評価は「自用地評価」(評価額100%)となるはずですが、一定の場合、自用地評価額から20%減額できる場合があります。

一方、注意点として、減額された部分については、同族法人株式を評価する際に「加算」しなければいけない規定も存在します。

今回は、「土地の無償返還届出書」を提出している場合等、「借地権認定課税」が行われない場合の、土地の評価につき解説します。

目次

1. 借地権認定課税が行われない場合の土地の評価

他人の土地上に建物を建てる場合、建物を建築する方は、土地に関して「何らかの権利」が必要ですので、一般的には「権利金の授受」を行うことが一般的です。「借地権」と呼ばれます。

しかしながら、例えば同族経営で、社長個人所有の土地上に、同族法人が建物を建設する場合、「権利金の授受」が行われないのが一般的です。この場合、同族法人はただで「土地を借りる」ことになりますので、原則として、法人側に「借地権認定課税」が行われます。

ただし、権利金の授受が行われない場合でも、例えば、「土地の無償返還に関する届出書」を提出する場合は、「借地権部分」はゼロとみなされ、例外的に、「借地権認定課税」は行われません。

このように、「借地権認定課税」が行われない場合は、「借地権評価はゼロ」ですので、本来、土地の評価は「100%自用地評価」になるはずです。しかし、相続税上、「借地権評価がゼロ」の場合でも、土地の評価につき、100%自用地評価ではなく80%で評価できる場合があります。

土地の契約が「使用貸借」なのか「賃貸借」なのか?で結論が異なります。

2. 使用貸借の場合は?

「使用貸借」とは、他人に物を「無償」で利用させる契約です。土地の「使用貸借」の場合は、借主は貸主からの返還請求があれば、原則として土地を明け渡す必要がありますので、借主の権利は「非常に弱い」ものとなります(借地借家法の適用もなし)。

したがって、こういった「使用貸借」の土地については、借地権の制限が全くないものと考え、土地の評価額の減額は行いません。自用地評価100%(減額0%)となります。

3. 賃貸借の場合は?

「賃貸借」とは、他人に物を「有償」で利用させる契約です。

土地の「賃貸借」の場合は、たとえ、「土地の無償返還に関する届出」の提出等により「借地権評価額」がゼロとなる場合でも、現実的には、借地借家法の適用があり、土地につき「一定の利用制限」を受けている側面があります。

そこで、相続税上、「賃貸借」の土地については、たとえ「借地権評価額がゼロ」となる場合でも、何らかの制限があるものとして、土地の減額評価が認められます。自用地100%評価ではなく、貸宅地として「80%評価」が可能です。

(「相当地代を支払っている場合等の借地権等についての相続税及び贈与税の取扱い」8)。

つまり、たとえ「土地の無償返還に関する届出」を提出している場合でも、土地の評価が20%低くできるのであれば、無償の「使用貸借」ではなく、有償の「賃貸借」にしておくべきと言えます。

なお、一般的に、賃料収入は固定資産税程度では×です。賃貸収入が事業として継続的に認められるためには、少なくとも固定資産税の2,3倍程度の賃料設定にしておく必要があります。

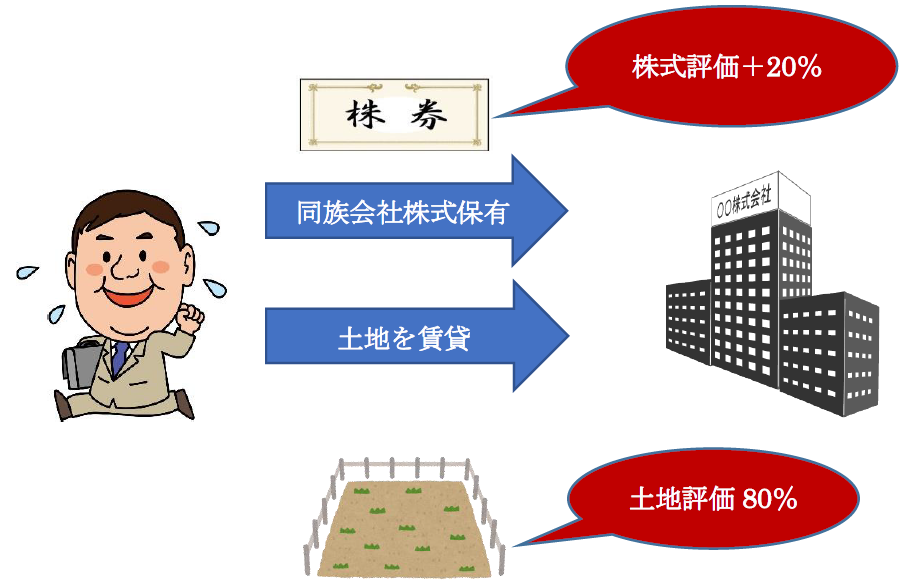

4. 同族法人株式を評価する場合の20%加算

上記の通り、賃貸借の場合は、たとえ借地権がゼロの場合でも、「土地」評価時に20%減額評価が可能ですが、自らが株主である同族法人への「賃貸借」の場合は、「当該同族会社の株式評価」の際に、上記で減額された20%部分を、「法人の純資産価額に加算」しないといけない規定があります。

個人側で土地の評価額が20%減額された点を考慮して、借主である法人側に当該部分の評価額を加算することで、「個人と法人を通じて100%にすることが課税の公平上適当」と考えられるためです。

したがって、結論的には、個人側の「土地」の評価上は20%減額評価ができる一方、自らが保有する「同族法人の株式」の評価上は、20%が「純資産価額」に上乗せされ、相殺されるということになります(「相当の地代を収受している貸宅地の評価について)。

この取り扱いは、判例上は、相続の場合だけでなく、「贈与」の場合でも適用されるものと解釈されています(国税不服審判所 平成27年3月25裁決)。

ただし、この「株式評価額の加算」規定は、あくまで「土地所有者と同族法人の株主が同一の場合」だけが対象となり、「土地所有者と同族法人の株主が異なる」場合は、加算の対象とならないと考えられています。

(当然ですが「使用貸借」の場合は、土地の評価が自用地100%評価となるため、株式評価時の20%上乗せもありません)。

(イメージ図)

5. 例題

- 夫婦別々に所有する土地につき、夫が株主である同族会社に、有償(相当の対価)で賃貸借した。

- 当該同族会社は夫が100%保有する同族会社で、妻は当該会社の株式は保有していない。

- 夫・妻とも、法人に賃貸した土地につき、「土地の無償返還の届出書」を提出済

| 夫の土地部分の評価 | ●夫所有の土地は、相続税評価上、借地権20%を差し引いた80%評価となります。 ●ただし、夫が保有する同族会社株式の評価は、上記で差し引いた借地権20%部分を「法人の純資産価額」に加算します。 |

|---|---|

| 妻の土地部分の評価 | ●妻所有の土地の相続税評価は、夫所有の土地と同様、80%評価となります。 ●一方、妻は当該同族会社の株主ではありませんので、妻所有の土地に関する部分につき、20%の加算はありません。 |

6. 権利金の授受や相当の地代を支払っている場合

土地の無償返還届出書の他、権利金を収受する場合や、相当の地代を収受する場合も、「借地権認定課税」は行われません。オーナー社長が法人に土地を「賃貸借」する場合を前提に、それぞれの場合の、土地の評価及び株式評価時の純資産加算との関係をまとめると、以下となります。

なお、「相当の地代」と「通常の地代」の違いについては、Q34をご参照ください。

| 借地権認定課税 | 相続税評価 | 純資産加算 | |

|---|---|---|---|

| 権利金の授受を行っている場合 | なし | 貸宅地評価 (借地権控除) |

なし (既にBSに借地権計上済のため) |

| 相当の地代を収受している場合(※) | なし | 貸宅地評価(80%評価) | 20%加算 |

(※)土地の地価上昇に応じて相当の地代を改定する方法の場合(改訂型)

7. ご参考~地代の支払いと小規模宅地等の特例との関係~

小規模宅地等の特例である「貸付事業用宅地等の特例」を適用するにあたっては、「相当の対価」である必要があります。

「相当の対価」という概念は、借地権認定課税の論点で出てくる「相当の地代」とは異なります。「相当の地代」よりも低い概念となりますが、一般的に、少なくとも固定資産税の2,3倍程度の賃料設定で「相当の対価」と認められます。固定資産税程度では×です。

先ほどの土地評価額が80%となる、「賃貸借」と同じ概念となります。

(1)使用貸借の場合

使用貸借の場合は、「相当の対価」を収受していないため、小規模宅地等の特例の適用はできません。

(2)賃貸借の場合(相当の対価)

貸付事業用宅地として、小規模宅地等の特例の適用が可能です。

まとめると、以下の通りとなります。

| 相当の地代を収受している場合 | 特例適用OK |

|---|---|

| 通常の地代を支払っている場合 | 特例適用OK |

| 固定資産税評価額の2,3倍程度の地代 | 特例適用OK | 固定資産税評価額程度の地代 | 特例適用× |

8. 参照URL

(相当の地代を収受している場合等の貸宅地の評価)

https://www.nta.go.jp/law/tsutatsu/kobetsu/sozoku/850605/01.htm

(株式評価の純資産価額算入)

https://www.nta.go.jp/law/tsutatsu/kobetsu/hyoka/681028/01.htm

(国税不服審判所 平成27年3月25日裁決)

https://www.kfs.go.jp/service/JP/98/05/index.html