「土地の無償返還に関する届出書」とは、「借地権認定課税」を回避するために税務署に提出する届出書です。

届出することで、借地権認定課税を避けることができますが、将来相続の際は、土地の評価減ができないなどの留意事項もあります。

今回は、「土地の無償返還に関する届出書」とはどういったものなのか?提出の効果、届出書の記載例等を中心にお伝えします。

目次

1. 提出した場合の効果

建物所有を目的に土地を賃貸する場合、一般的に、「権利金」の授受が行われますが、同族法人等への賃貸の場合などでは、「権利金」の授受が行われない場合があります。

こういった場合、原則として「相当の地代」を収受しない限り、借主は「借地権」を貸主から無償でもらったものとして、「借地権認定課税」が行われ、法人税等が課税されます(権利金の収受が行われる地域の場合)。

ただし、今回の「土地の無償返還の届出書」を提出すれば、「相当の地代」の収受がなくても、借地権認定課税が行われません。「土地の無償返還に関する届出書」とは、土地の賃貸借契約等で、借主が、貸主に「将来土地を無償で返還する旨」を約束する書面のことです。

「届出書」を提出した場合でも、借地権自体の移転はありますが、移転した借地権自体の価値が「ゼロ」と評価されます。したがって、「相当の地代」を収受しない場合でも、権利金の認定課税は行われません。

2. 提出した場合の評価額・課税関係

「土地の無償返還に関する届出書」を提出した場合の、課税関係は以下となります

(個人が貸主、法人が借主の場合を前提にします)。

(1) 権利金設定時(法人税・所得税の論点)

権利金設定時の課税関係は、法人が支払う地代の大小有無に関わらず、借地権の評価を行う必要がなくなり、「権利金の認定課税」は行われません。

| 貸主側個人 (所得税・贈与税) |

借地権の設定は「資産の譲渡」に該当しないため、みなし譲渡所得課税の適用はなく、課税関係は生じない(所基本59-5)。 |

|---|---|

| 借主側法人 (法人税) |

借地権設定時の認定課税はなし。 |

(2) 貸主個人死亡時 (相続税の論点)

貸主の個人が死亡した場合は、相続財産の評価が必要となりますが、「届出書」を提出している場合は「借地権」がなかったこととなるため、以下の評価となります。

| 不動産 | 原則、自用地100%評価。 例外的に「有償賃貸借」の場合は自用地評価額×80%の評価が可能(※)。 |

|---|---|

| 自社株式 | 法人側の財産としての権利金部分は、原則、「ゼロ」として取り扱う。 ただし、有償の賃貸借かつ土地所有者=同族法人の株主の場合は、同族法人株式を評価する際に自用地評価額の20%を加算(土地所有者≠同族法人株主の場合は加算なし) |

(※)相続税上は、無償返還の届け出を提出している場合でも、有償の賃貸借の場合は、貸主側に何らかの制限があることを考慮して、20%の評価減が認められています。当該20%の評価は、借地権そのものの評価ではなく、「制限」に対応する相続税認められた「減額割合」という理解でよいかと思います。

3. 提出できるケース

土地の無償返還の届出書は、以下の場合は提出できません。

| 個人間の場合は提出不可 | 当該届出書は、法人税上の規定です。したがって、一方が法人の場合のみ提出が可能で、個人間の場合は提出できません(法基通13-1-7)。 |

|---|---|

| 権利金等の収受がないこと | 当該届出書は、当事者間で借地権の設定がないことが前提となるため、権利金を一部収受した場合や、経済的利益(返還時の立退料等)を受け取る場合は提出できません。 |

その他、「相当の地代に関する届出書(改訂方式or据置方式)」が提出されている場合も、提出できません。

4. 使用貸借の場合は?

土地の無償返還の届出書は、一般的には有償の賃貸借のケースで提出しますが、無償の使用貸借でも提出は可能です。ただし、使用貸借の場合は、個人と法人で取扱いが異なります。

(1) 個人と法人の取扱いの違い

上記の通り、個人間の場合は「提出自体」ができません。ただし、個人間で無償の使用貸借の場合は、たとえ「権利金の授受」がない場合でも、借地権自体が発生しませんので、影響はありません(使用貸借通達)。

一方、法人の場合は、営利を追求する主体のため、「無償の使用貸借」あるいは、「固定資産税程度の家賃」でも、借地権認定課税が行われます(法法22条)。そこで、使用貸借等の場合でも「土地の無償返還に関する届出書」の提出を行えば、借地権認定課税を回避することが可能です。

「届出書」の提出がない場合の相続税評価をまとめると、以下の通りとなります。

(2) 使用貸借の場合の相続税評価(届出書提出なし)

使用貸借で、「土地の無償返還に関する届出書」の提出がない場合は、①個人の場合と②法人の場合で、それぞれ土地の評価額が異なってきます。以下の通りです。詳しくは、Q38をご参照ください。

【権利金の授受なし・地代家賃が固定資産税程度以下の場合の土地の評価】

| 個人間 | 自用地評価(20%評価なし)(※) | 借地権なし |

|---|---|---|

| 一方が法人の場合 | 自用地評価×(1-借地権割合) | 借地権あり |

(※)個人間の使用貸借の場合は、賃貸借の際に認められる20%減額も認められません。

(3) 有償の賃貸借がベター(小規模宅地等の特例との関係)

上記の通り、使用貸借の場合は、相続時の土地の評価減20%ができません。個人間の場合は、固定資産税程度の支払でも、使用貸借と同様の取扱いとされています。

また、別の論点として、個人の場合は、「小規模宅地等の特例」の適用との関係があります。特例を適用するためには「相当の対価」(相当の地代ではありません)である必要があり、一般的には固定資産税(減免前)の3倍程度以上で「相当の対価」と認められます。したがって、小規模宅地等の特例の適用を考えると、「使用貸借」ではなく、有償の「賃貸借契約」、かつ年間家賃は、固定資産税の3倍程度以上で設定しておく方が、お得と言えます。

なお、賃借側が法人の場合、「実際の地代」が「相当の地代」を下回っている場合でも、法人側に課税関係は生じません。差額部分は、法人側の受贈益となりますが、同額が地代家賃として損金算入されるため、課税関係は生じません。

5. 一旦提出した「届出書」取消は可能?相続が生じた場合の手続は?

(1) 相続が生じた場合の取扱い

相続が発生した際、賃貸借契約・使用貸借契約は当然に終了せず、相続人に引き継がれると解釈されています(※)。したがって、相続が生じた場合も「土地の無償返還に関する届出書」が無効になることはなく、相続人に引継がれるものと解釈されます。なお、効力引継の有無に関係なく、相続等の際は、税務署に、相続の旨を届け出ることとされています。

(※)民法上、使用貸借は借主の死亡で終了するとされていますが(民法597用3項)、相続が発生した場合に、当然に終了しないとされている過去の判例があります。

(2) 無償返還届出書の取消は可能?

既存の賃貸借契約が終了して、賃貸借自体がなくなる場合もありえます。こういった場合は、契約終了と同時に借地権も所有者に返還され、その後、借地権認定課税は行われません。

一方、賃貸借契約が継続する場合は、たとえ、「届出書」の取り消しを行った場合でも、その時点で新たに権利金を設定し直すor「無償返還届出書」を提出or「相当の地代」を収受しない限り、その時点で法人税上「権利金の認定課税」が行われるものと考えられ、実質的な取消には制限が生じると考えられます。

無償返還届出書の「取消or不適用の届出書」はありませんが、実務上は、一度提出した届出書を、取消ないし不適用にすることは難しいものと思われます。

6. 法人税上の時効と相続税上の評価の関係

借地権の認定課税が行われる時期は、「設定が行われた時」となりますので、設定から7年経過すると、法人税上は、借地権認定課税が行われません。一方、相続税上は、法人税の認定課税の有無に関わらず、借地権があるものとして評価を行います。

法人税上の借地権認定課税と「借地権の移転」は全く別の論点です。たとえ、法人税上借地権認定課税が行われなくても、借地権の移転は生じていますので、相続税評価上は、借地権があるものとして評価を行います。貸主は借地権を控除して評価、借主法人は同族会社の株式評価で借地権を計上します。つまり、法人決算書に権利金が計上されているかどうかにかかわらず、相続税上の財産評価では「借地権」を把握します。

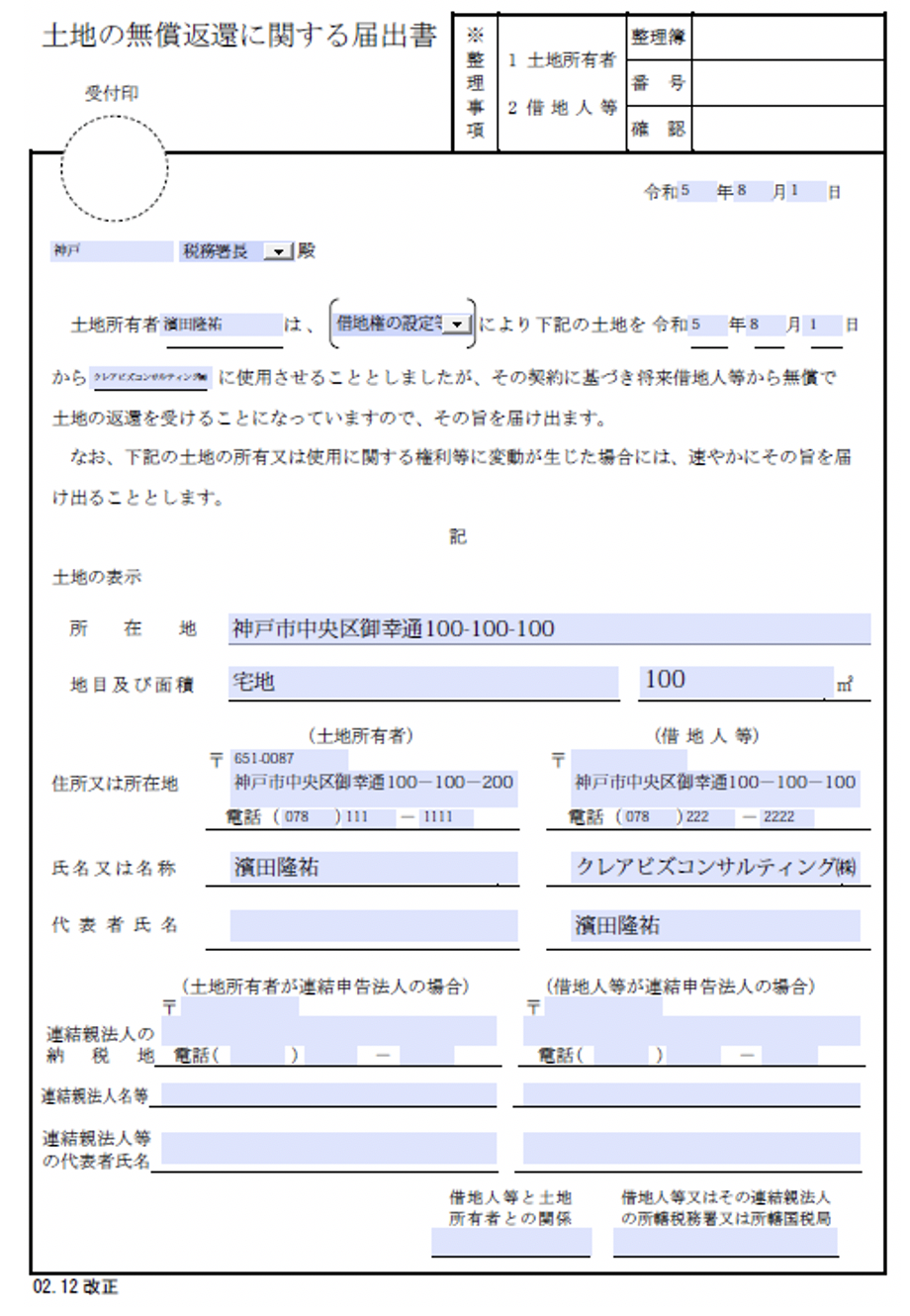

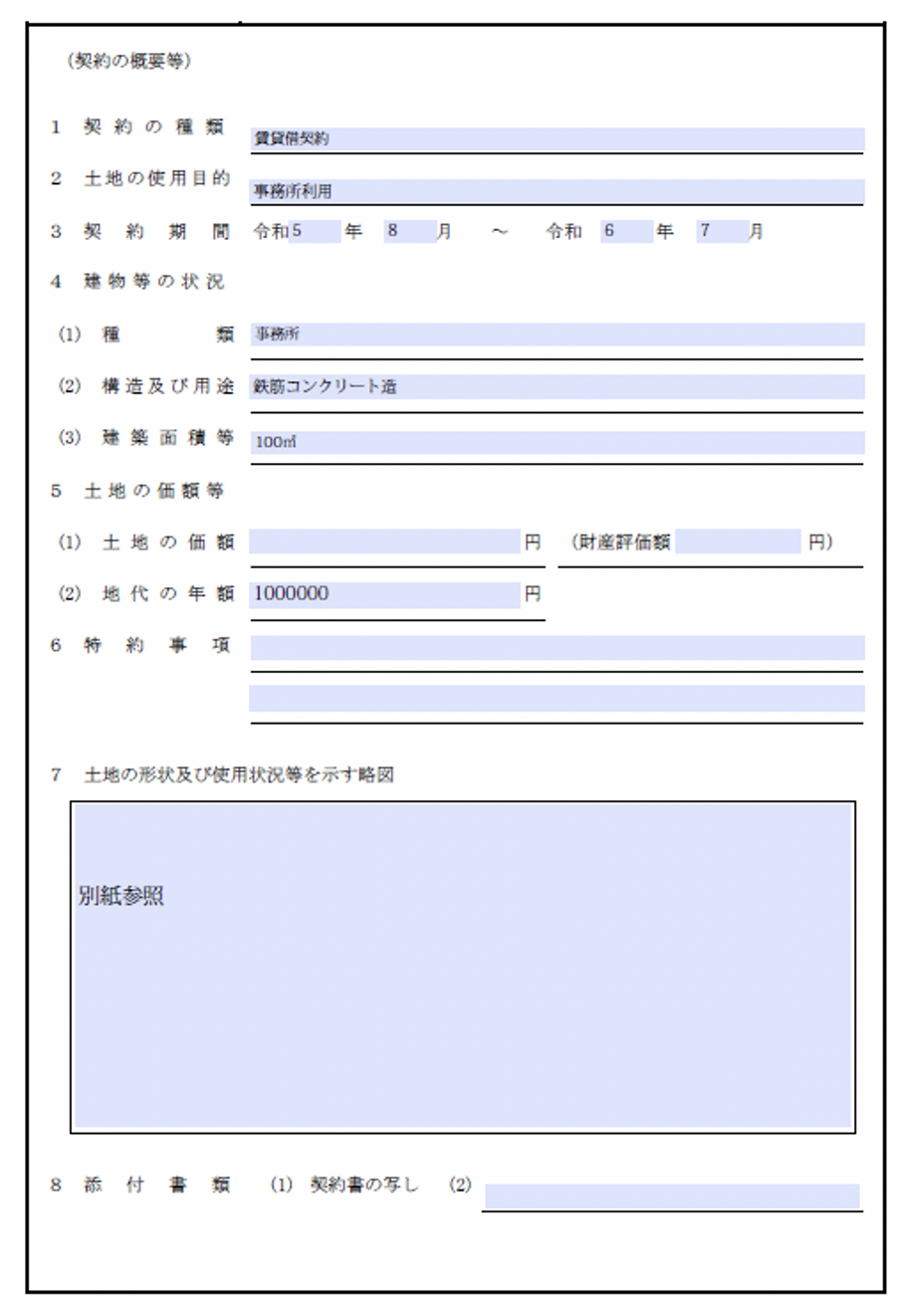

7. 届出書の記載例・添付書類

「土地の無償返還の届出書」は、貸主と借主の連名で提出します。

提出先は、土地の所有者(貸主)の納税地を管轄する税務署となります。

(1) 添付書類

「土地の無償返還の届出書」は、土地の賃貸借契約等が前提となります。土地の賃貸借契約で「土地を無償で返還する」旨を記載し、添付書類として添付します。

【契約書の記載例】

本契約を解除する場合は、借主は貸主に当該土地を無償で返還するものとする。

その際、借主は貸主に対して立退料等いかなる名目においても対価を求めないものとする。

(2) 提出期限

規定上は、「遅滞なく」とされており、明確な期限は定められておりません。

「契約締結年度の法人税の確定申告期限」が目安となりますが、実務上は、期限を過ぎた場合でも、受け付けてくれるケースが多いです。なお、借地権設定時点から7年以上経過した場合、時効により、法人税上は借地権の認定課税は行われません。

(3) 記載例

「土地の無償返還に関する届出書」の記載例は以下となります。

8. 参照URL

土地の無償返還に関する届出

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_48.htm