将来の教育資金の準備として、「学資保険」を活用されている方も多いかもしれません。

学資保険とは、子どもの教育資金を準備するための貯蓄型の保険のことです。毎月決まった額の保険料を払い、満期になると、保険金を受け取ることができます。

ただし・・学資保険に入っているから安心!というわけではありません。

学資保険で、将来受け取る満期保険金・解約返戻金あるいはお祝い金に「税金が課税」されるケースがあります。

今回は、学資保険とはどういったものなのか?学資保険の受取金に課税される税金につき解説します。

目次

1. 学資保険にかかる税金

(1)学資保険の特徴

学資保険は、主に、「子供の教育費」を貯蓄するための保険です。特徴は以下の通りです。

●満期は18歳ごろで設定され、満期に「満期金額」を受け取れ、返戻率は一般的に高い(中途解約は元本割れ)。

●「満期」以前に契約者が死亡した場合は、その後の保険料支払は免除され、将来の「満期金が全額」受け取れる。

●掛け金は生命保険料控除の対象(支払額全額が所得控除になるわけではない点に注意)。

(2) 学資保険に係る税金

ただし、将来返戻される「満期返戻金」等には、税金が課税されますので、場合によっては、全額の学費が賄えないケースも想定しておく必要があります。学資保険の受取人を誰にするかで、税金の課税関係が変わってきます。

学資保険は、通常は、親が契約者(=保険料負担者)、将来の受取人も親自身に設定するケースが多いです。

この場合は、保険負担者=受取人となるため、所得税が課税されます。

一方、親が契約者(=保険料負担者)だが、将来の受取人が子供の場合は、保険料負担者⇒子供への贈与とみなされ、「贈与税」が課税されます(みなし贈与)。

以下それぞれ解説します。

2. 受取人=保険料負担者本人の場合

(1)満期保険金・解約返戻金は、原則一時所得

受取人が保険料負担者本人の場合は、本人が支払った保険を本人が受け取ることになるため、所得税が課税されます。

満期保険金や解約一時金は、原則として「一時所得」になります。

また、中学や高校入学時に支給される「祝い金」等がある場合も、すべて「一時所得」となります。

一時所得の課税対象は、以下の計算式となります。

一時所得の課税対象 =(満期保険金 - 支払保険料総額 - 特別控除額(50万円)) × 1/2

所得税は「儲け」に対してかかりますので、過去に支払った保険料を控除でき、さらに50万円の特別控除が認められています。現実的には、他の一時所得がなければ、学資保険返戻金に課税されるケースは少ないと思われます。

(2)年金受取型の場合は雑所得

満期保険金を、分割で毎年受け取るタイプもあります。例えば、一括受取の満期保険金の場合は1,000万円だが、250万ずつ、大学4年間で毎年受け取るようなタイプです。

こういった「年金」のように、毎年受け取るタイプの場合は、「雑所得」となります。雑所得の場合は、一時所得のような「特別控除」や「1/2の規定」はありません。

雑所得の場合の、毎年の課税対象は、以下の計算式となります。

雑所得の課税対象 = 毎年の収入額 - 支払保険料当期対応分

なお、サラリーマンの場合は、給与所得と退職所得以外の所得の金額が合計で20万円を超えなければ確定申告は不要となります。

3. 受取人=子や配偶者等の場合

(1)贈与税が課税

受取人が保険料負担者以外の場合は、他人が支払った保険を受け取ることになるため、この場合は贈与税が課税されます(みなし贈与)。

贈与税は、毎年110万円の非課税枠がありますので、贈与税の課税対象は、以下の計算式となります。

贈与税の課税対象 =保険金入金額 - 110万円

一時金で受け取る場合は、110万円の控除となりますが、年金で受け取る場合は、毎年110万円の非課税枠が利用できることになります。

(2)扶養義務との関係

親子や孫との関係では、「扶養義務」があるため、教育費や生活費を子供のために支払ったとしても、「贈与税」はかかりません。ただし、「学資保険」は、あくまで将来の教育費用のために、保険支払時点では「ためているお金」であって、その時点では「教育費」ではありません。

したがって、将来保険を受け取る方が子供の場合は、資金を贈与したものとして贈与税の課税対象となります。

(3)所得税や社会保険扶養への影響はなし

学資保険の返戻金が「贈与税の課税対象」となる場合は、あくまで所得ではありませんので、所得税上の「扶養」への影響はありません。

また、社会保険上の扶養は、「恒常的な所得」で判定しますので、社会保険上の扶養から外れることはありません。

(社会保険の論点は、贈与に限らず、所得税が課税される場合も同様)。

4. 受取人が本人以外でも贈与税がかからないケース

例えば、祖父母が、子供の援助として、孫のために「学資保険」を掛けたいケースもあるかもしれません。

この場合、契約者が祖父母、受取人を子供や孫にすると、原則として贈与税の課税対象となります。

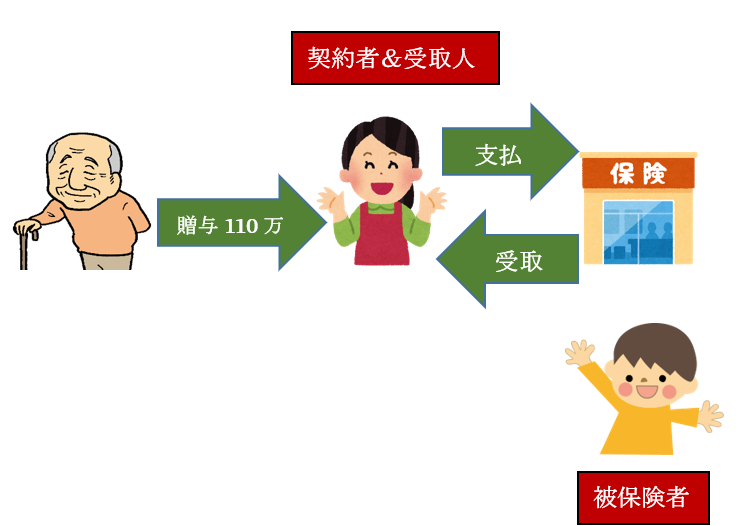

ただし、贈与税の暦年贈与非課税枠110万円を活用すれば、贈与税がかからないケースがあります。

例えば、祖父母が、「暦年贈与非課税枠110万円」の範囲内で、自分の子供に贈与を行い、当該贈与資金をもとに、子供名義で、孫の「学資保険」に入れば、贈与税はかかりません。

契約者は子供、受取人も子供のため、通常の学資保険の契約形態となります。

実質のお金の出どころは「祖父母」という点で、「孫のためにお金を使っている」という満足感があります。

なお、祖父母から子供の教育資金を贈与する方法としては、「教育資金一括贈与の非課税枠1,500万円」という制度もあります。

5. 契約者が死亡した場合

契約者(保険料負担者)が死亡した場合、その後の保険料の支払は免除され、この時点では保険金はまだ受け取れませんが、将来的に、保険金は満額受け取れる商品が多いです。

ただし、この時点で、学資保険の契約者と受取人を変更する必要があるため、生命保険契約の権利として「相続税」が課税される点に注意が必要です。また、学資保険の満期を迎えるまで、所定の年金額を受け取れる「死亡育英年金」の場合は、「年金受給権」として、同様に相続税の課税対象となります。

なお、死亡育英年金を受け取るとき際は、雑所得と取り扱われますが、相続税と所得税が二重課税となるため、年金受取時の所得税の計算上、「相続税課税対象部分」を差し引いて算定することされ、二重課税の排除が行われています。

6. YouTube

【関連記事】