お亡くなりになられた方が借金だらけの場合、「相続放棄」を行うことで、借金を相続しないことが可能となります。

しかし、お亡くなりになられた方が、借金だけでなく、自宅などプラスの財産もお持ちの場合、「相続放棄」を行うと、借金だけでなく、自宅などプラスの財産も相続することができなくなってしまいます。

プラスの財産だけは引き継ぎたい!と考える方もいるかもしれません。

そこで、「限定承認」という制度があります。

今回は、限定承認の利用場面、みなし譲渡所得課税との関係、留意事項等を中心にお伝えします。

目次

1. 限定承認とは?

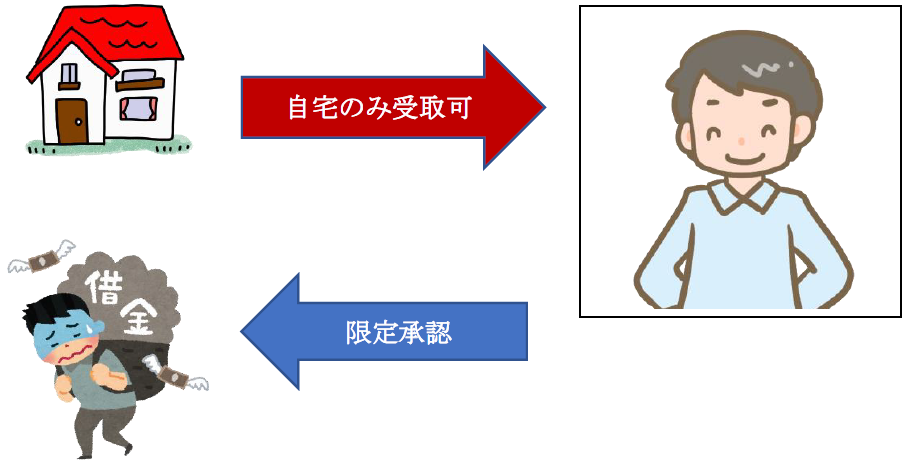

限定承認とは、被相続人の「プラスの財産の範囲内で」、マイナスの財産(借金等)を相続する制度です。

相続の際、「単純承認」した場合は、財産も借金もすべて相続します。一方、借金が多い場合は、「相続放棄」することで、財産も借金も引き継がないことが可能です。

しかし・・例えば、借金がある相続人の財産のうち、ご自身がお住いの自宅(プラスの財産)だけを引継ぎたいケースもあります。こういった場合、限定承認を行えば、プラスの財産を引継ぐ代わりに、その範囲内で借金を一部相続します。

別の言い方をすると、相続人の債務につき、ご自身が引き継ぐ財産の範囲内で返済義務を負う制度です。

限定承認は、「相続放棄」と「単純承認」の中間的な位置づけの制度となります。

(イメージ図)

2. 限定承認の利用場面

| 自宅など、相続財産の中に引継ぎたい資産が含まれている場合 | 「限定承認」すれば、借金は引き継ぐ代わりに、プラスの財産である自宅は引き継ぎ可能です(※)。 また、遺産の中に、先祖代々の家宝や、希少価値のある資源などが含まれている場合も、限定承認を行うことで引き継げる可能性があります。 |

|---|---|

| 財産や債務が不明な場合 | 被相続人が残した財産が「プラス」なのか「マイナス」なのか?わからない場面で、「限定承認」を利用するケースがあります。 「単純承認」や「相続放棄」では、想定外の借金を背負うリスクや、逆に、莫大な資産が存在していた場合に機会損失を被るリスクがあります。限定承認を行うことで、最低限の財産を引き継ぐことができるため、リスクヘッジとなります。 |

(※)例えば、自宅などを限定承認した場合、たとえ、競売手続になった場合でも、民法上、限定承認した人が優先して買い取ることができる規定があります(民932条、先買権)。ただし、現実的には、相続人自身が不動産を買い取る資金を準備する必要があり、実務上のハードルは高いのが現状です。

3. 限定承認の場合の相続税

限定承認が利用されるケースは、資産<債務のケースが多いため、通常、資産と債務が同額相殺され、相続税が課税されることはありません。資産>債務のケースや、別途、生命保険金や死亡退職金などの「みなし相続財産」がある場合は課税されるケースもあります。

4. みなし譲渡所得税

限定承認が行われると、税務上は、被相続人から相続人に「相続開始時の時価」で譲渡があったとみなされます(みなし譲渡所得課税・所得税法59条Ⅰ①、60条Ⅱ)。相続時点で「含み益」がある資産については、所得税が発生します。

(1) 実際は納税免除されるケースが多い

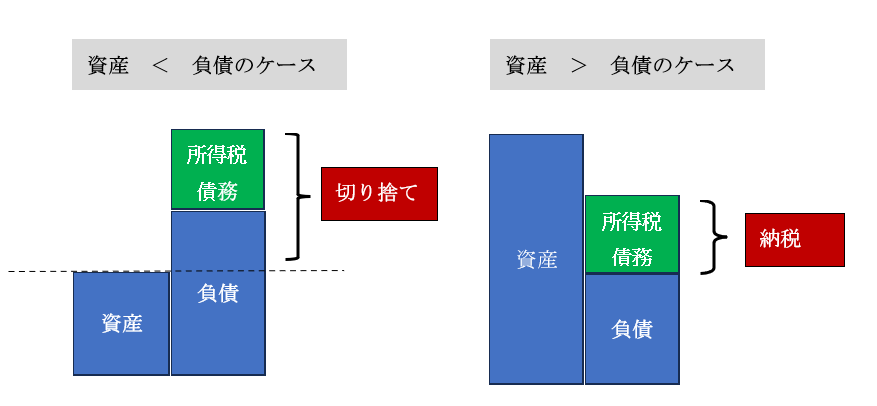

みなし譲渡所得課税は、被相続人に課税される所得税であり、準確定申告の対象となります(相続開始日から4ヵ月以内)。しかしながら、現実的には、課税されないケースが多いです。

なぜなら、準確定申告の所得税は、相続人ではなく、「被相続人の租税債務」となるため、限定承認の場合は、プラスの財産を超えている負債部分は、結果的に切り捨てられるためです。

一方、プラスの財産>マイナスの財産の場合は、切り捨てられませんので、所得税が発生します。

(2) 相続人の譲渡所得が軽減される効果

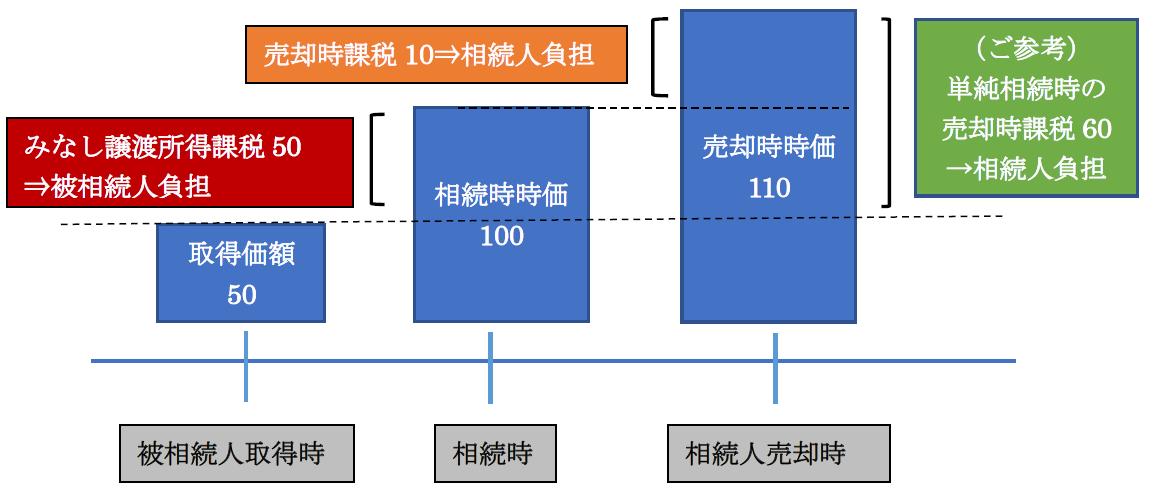

通常の相続の場合、相続財産は、被相続人の取得時期と取得価額を引き継ぎますが、限定承認では、相続時点での取得とみなされるため、相続財産を将来売却した場合の「譲渡所得税」が大幅に軽減される効果があります。

例 被相続人の取得価額50、相続時時価100、将来売却額110の場合

通常の相続の場合、取得価額50が引き継がれますので、将来売却した場合、110-50=60に対して所得税が課税されます。一方、限定承認の場合は、相続時時価で取得したものとみなされるため、将来売却した場合は110-100=10のみに課税され、将来の譲渡所得税は大幅に軽減できることになります。

(イメージ図)

(3) 相続税申告との関係

みなし譲渡は「相続開始時」に譲渡した取扱いとなるため、相続時の「相続財産」には含まれます。したがって、相続税申告は「みなし譲渡所得課税の対象財産」も含めて申告し、みなし譲渡による所得税は、被相続人の債務として「債務控除」の対象となります。

また、限定承認の対象資産は、相続税申告上は、相続税上の評価(路線価等)で評価し、みなし譲渡所得計算時の時価は、所得税上の時価となる点にも注意が必要です。

所得税上の時価については、「適正な時価とは?」をご参照ください。

(4) 譲渡所得の特例・住民税との関係

| 譲渡所得特例の適用は不可 | みなし譲渡所得課税が生じる場合は、必然的に親族間での売買となります。 したがって、生計別親族等でない限り「マイホームの3,000万円特別控除」や、10年超軽減税率の適用はできません |

|---|---|

| 住民税 | みなし譲渡所得課税は、あくまで被相続人に課税されるものです。この点、被相続人は、翌年1月1日現在は住所がありませんので、住民税は課税されません。 |

| 将来売却時の譲渡所得税率 | みなし譲渡所得課税が適用された不動産の「取得日」は「相続開始日」となります。 もし、相続人が、不動産を相続後短期間で売却する場合は、「短期譲渡」に該当し、税率が高くなる可能性があります。 |

5. 実務上の活用は?

限定承認をするためには、相続発生後3か月以内に、家庭裁判所への申立てを行う必要があります。

相続放棄の場合も期限は同じですが、限定承認の場合は、「相続人全員で申述」する必要があります(相続放棄は、相続人単独で可能)。また、手続が非常に煩雑となるため、実務上は、あまり利用されていないのが現状です。

| 相続人全員で申述 | 法律関係が複雑になる観点より、一部の人のみ「限定承認」することは認められていません。また、相続人のうち一人でも単純承認すると限定承認は不可能になります。限定承認を行うには、他の相続人全員が限定承認するか、他の相続人全員に相続放棄してもらう必要があります。 また、限定承認の手続が終わるまでに、少しでも遺産を処分してしまうと自動的に単純承認をしたものとみなされ、限定承認はできなくなります。 |

|---|---|

| 手続が非常に複雑 | 申述後に、相続財産の清算(公告・催告、競売による換価)を行い、相続債権者や受遺者に弁済を行う点、手続は非常に煩雑になります。 |

ただし、「限定承認」は、将来の譲渡所得が軽減できる効果がありますので、例えば、将来売却が予定されている自宅等を相続する場合は、限定承認が活用できるケースもあるかと思います。