土地といっても、「宅地と畑」では、その用途が全く異なります。

また、登記上は「分筆」されていても、実際は、分筆された土地単位で利用しているとは限らず、一体で利用している場合もあれば、一部賃貸に出している場合もあります。1筆の宅地が、1利用単位になっているとは限りません。

土地には、物理的な「分け目」がありませんので、相続税上、土地はどのような単位で評価するのか?最初に悩むところだと思います。

今回は、相続税上、土地を評価する際の入り口部分の論点、「評価単位」につき解説します。

最初の入り口の「評価単位」を誤ると、評価額が大きく変わってきますので、非常に影響が大きい論点です。

目次

1. 土地評価単位の考え方は3ステップ

土地の評価は、下記の3つのステップとなります。①まず「地目」ごと⇒②地目が同じでも利用単位(権利単位)が異なれば「権利単位」ごと⇒③地目や利用単位が同じでも、相続や遺贈等による取得者が異なれば「取得者」ごととなります。

| ① | 地目ごと | 宅地と畑など「利用用途」が違うと、価値が異なります。 |

|---|---|---|

| ② | 利用単位ごと | 「利用単位」というのは、土地を利用する「権利者ごと」というイメージです。 |

| ③ | 取得単位ごと | 「遺産分割」の取得単位で評価を行います。 |

2. 地目ごとの評価(第1ステップ)

(1)地目とは?

地目とは、宅地、田、畑など、「主たる利用用途」による区分で、「登記事項」とされています。

国税庁上、土地の地目として、下記の「9種類」が例示されています(不動産登記事務取扱手続準則68,69 )。

①宅地 ②田 ③畑 ④山林 ⑤原野 ⑥牧場 ⑦池沼 ⑧鉱泉地⑨雑種地です。

(2)原則

相続税上の土地の評価は、まず第一ステップとして、「地目ごと」に「評価単位」を区分します。

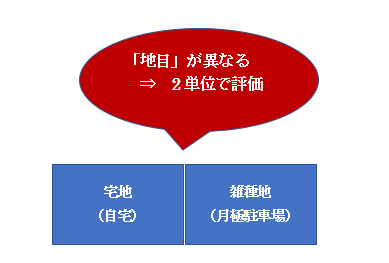

たとえ土地が隣接していても、「地目」が異なる場合は、原則として、それぞれ区分して評価を行います。

なお、地目の判定は、登記上の「地目」と課税時期の現況(実際の状況)が異なる場合は、現況で判定します。

例えば、実際は「駐車場」として利用しているにも関わらず、登記簿上は「雑種地」ではなく、「宅地」等で登記されている場合もあります。「宅地」とは、「建物の敷地およびその維持もしくは効用を果たすために必要な土地」をさしますので、「駐車場」は、宅地ではなく「雑種地」となります。

このように、実際「駐車場」として利用されている場合は、たとえ登記上の地目が「宅地」であっても、相続税上は「雑種地」として判定します。

(3)例外

以下の場合は、地目が2つ以上の場合でも、例外的に「一体で評価」が行われます。

①2つ以上の地目が一体で利用されている場合

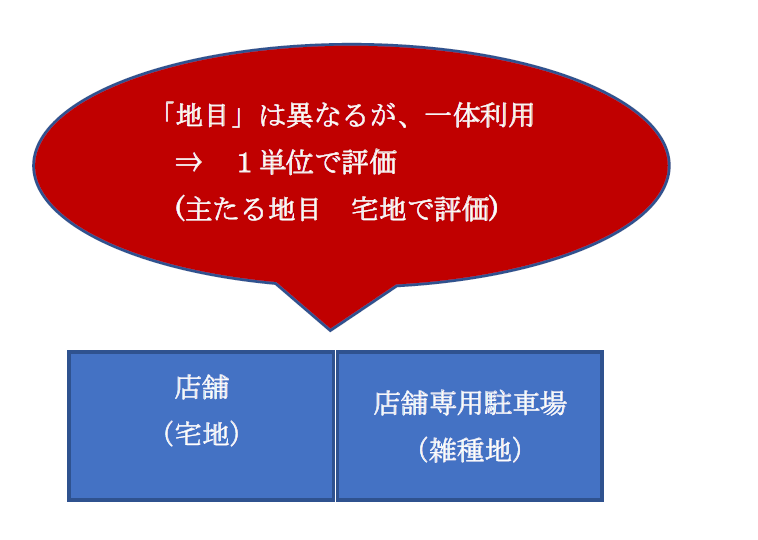

地目が2つ以上であっても、当該土地が「一体で利用」されていた場合は、それぞれが土地の効用を高めると考えられるため、主たる地目からなるものとして「一体評価」します(財基通7 但書)。

例えば、先ほどお伝えした通り、駐車場は「雑種地」となりますので、宅地と駐車場は、原則「別単位」として、それぞれ別々評価します。しかし、自宅敷地内の自用駐車場なら、通常、宅地と「一体で利用」しますので、宅地部分と駐車場分を区分することなく一体で評価します。店舗併設駐車場や、賃貸マンションと入居者専用駐車場も同様です。

②一体利用はされていないが、一体評価が合理的な場合

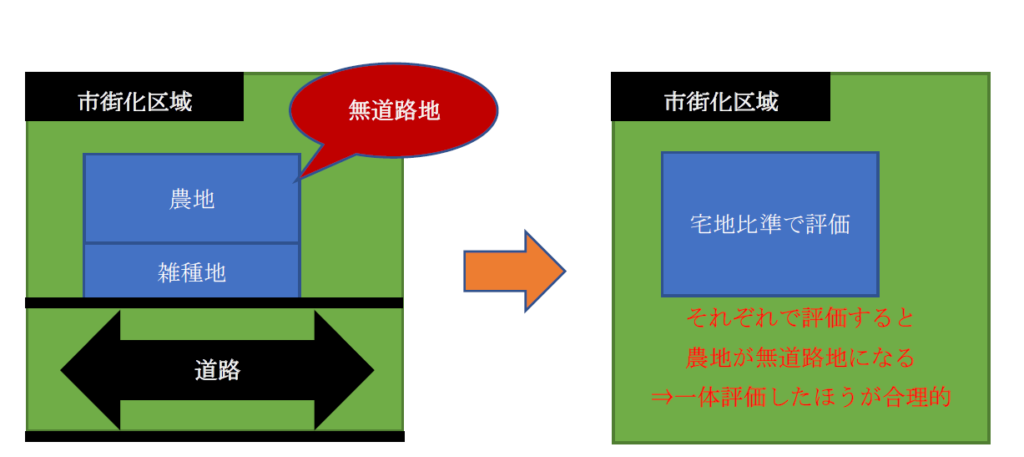

市街化区域等(市街地的形態を形成する地域含む)において、農地・山林・原野・雑種地で、2以上の地目の土地が隣接している場合、たとえ地目が異なっている場合でも、形状、地積の大小、位置等からみて、一体評価することが合理的な場合は、一体評価を行います((財基通7)、宅地は含まれない点に留意)。

例えば、農地と雑種地(駐車場)等が隣接している場合、地目が異なるため、原則として別々に評価しますが、それぞれを別々に評価すると「極端に補正率が入る」ような場合(不整形地や奥行価格補正など)は、一体評価を行う方が合理的です。

こういった隣接土地を、仮に売却する場合は、市場では「宅地として一段の土地」とみなした価格形成がされると考えられますので、一体利用されていなくても、相続税上も「一体」で評価するのが実態に合うためです。これらの地目は、基本的に「宅地比準方式」で評価を行う関係で、「宅地として有効利用できる土地」ごとに、1つの評価単位と考えます。

ただし、当該規定は「宅地」は含まれていない点に注意が必要です。宅地は「一体で利用」の場合のみに限定されます。例えば、隣接する宅地と農地、宅地と雑種地は「一体利用」されている場合のみ「一体評価」を行います。

3. 利用単位(権利単位)ごとの評価(第2ステップ)

次に、地目が同じでも、「利用の単位」が異なれば、それぞれ別々に評価します(財基通7-2)。

(1)利用の単位とは?

「利用の単位」とは、例えば自用地、貸宅地など「権利者」が異なる単位ごとに評価するイメージです.

宅地の場合は、利用の単位となっている1画地の宅地ごとに評価しますので、例えば、自用地と貸宅地、貸家建付地は別々に評価します。

【1画地の宅地の判定方法】

①宅地の所有者による「自由な使用収益を制約」する、他者の権利(※)の存在の有無

②他者の権利が存在する場合は、その権利の種類及び権利者の異なるごとに区分

(※)ただし、使用貸借による貸宅地は、有償の賃貸借と異なり、自用地と一体評価し、区分は行いません。また、土地の無償返還届出の提出がある場合でも、借地権の存在がなくなるわけではありませんので、評価単位に影響はありません。

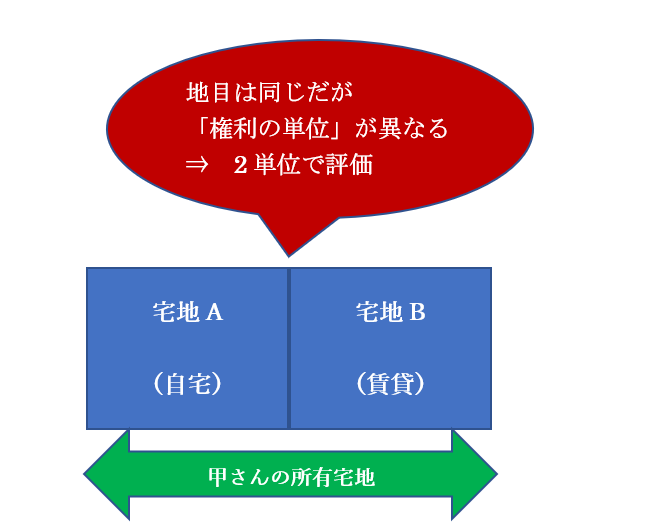

(2) 「利用の単位」(権利単位)が2単位となるケース

- 甲は、宅地AとBを所有。

- 宅地Aは自宅として利用、宅地Bは乙に有償賃貸している。

(権利単位の判定)

甲は、宅地Aは「自宅」として自由に利用できるが、宅地Bは「乙に賃貸」しているため、甲は自由に利用することができない(乙には、借地人として権利が認められている)。

⇒ したがって、宅地Aと宅地Bは「権利単位」が異なるため、別々の土地=2単位で評価することになります。

賃貸先が「同族会社の法人」でも同様です。

なお、宅地Bを、無償でお子様等に貸している場合(=使用貸借)の場合、使用貸借の権利評価はゼロになりますので、別々に評価は行わず、一体評価となります(=自由に利用できるととらえる)

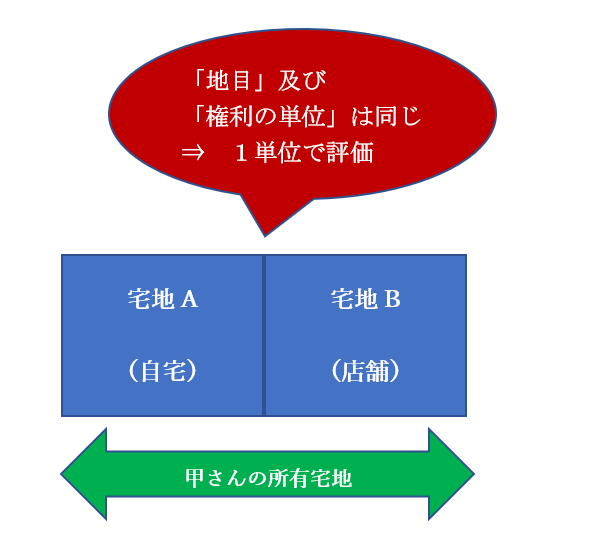

(3) 「利用の単位」(権利単位)が1単位となるケース

- 甲は、宅地AとBを所有している。

- 宅地Aは自宅として利用、宅地Bは甲の自営業店舗として利用

(権利単位の判定)

宅地A、Bは、利用使途としては、自宅、自営業用と異なるが、どちらも甲は自由に利用することが可能

⇒ したがって、A宅地とB宅地は「権利単位」が同じため、1つの土地=1単位で評価することになります。

4. 取得単位ごとの評価(第3ステップ)

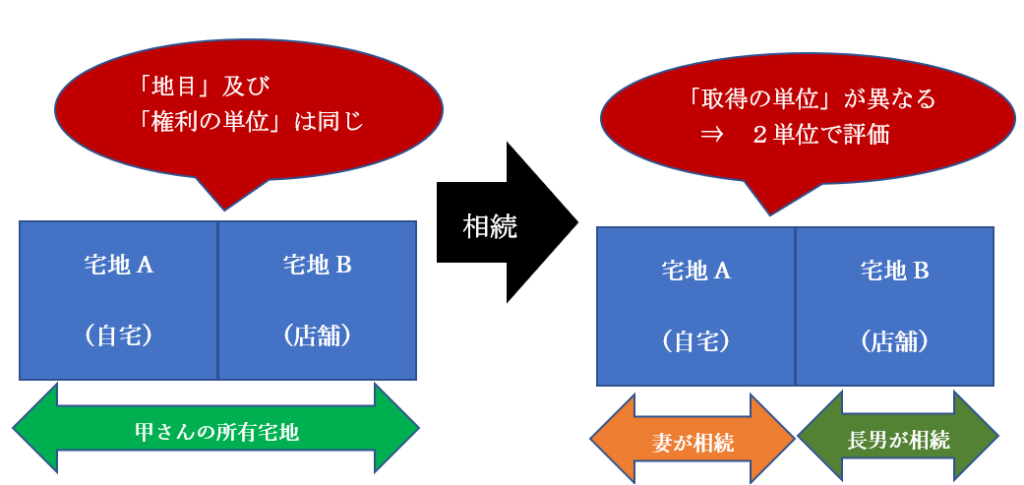

最後に、地目、権利の単位が同じでも、相続や遺贈により取得する者が異なれば、それぞれ別々に評価します。

例えば、上記3(2)の例で、宅地Aと宅地Bを、それぞれ別々の方が相続する場合です。

- 甲は、宅地AとBを所有。

- 宅地Aは甲が自宅として利用、宅地Bは甲の自営業店舗として利用。

- 宅地Aは妻が相続、宅地Bは長男が相続した。

(取得単位の判定)

宅地A、Bは、自由に利用することは可能だが、相続による取得者は妻と長男で異なる。

⇒したがって、宅地AとBは「取得者」が異なるため、別々の土地=2単位で評価することになります。

5. 参照URL

(土地の評価上の区分(財産基本通達7-2))

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/01.htm#a-7

(地目の異なる土地が一体として利用されている場合の評価)

https://www.nta.go.jp/law/shitsugi/hyoka/01/04.htm

(宅地の評価単位)

https://www.nta.go.jp/law/shitsugi/hyoka/02/01.htm