亡くなった方が個人で所有していた土地につき、亡くなった方の「同族会社」が事業として利用していた土地については、相続税評価額が80%減額される制度があります。「特定同族会社事業用宅地等の特例」と呼ばれています。

例えば、被相続人が所有する土地を、自らが経営していた会社に貸付して、会社が事業で使っていた場合などですね。

今回は、「特定同族会社事業用宅地等の特例」の要件や、対象となる事業などにつき解説します。

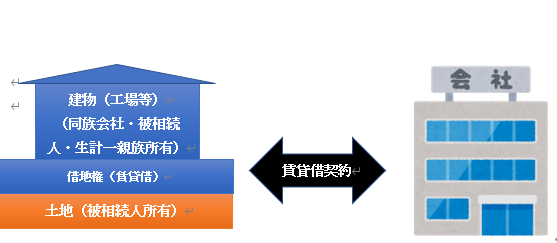

なお、今回の制度は、被相続人ないし同一生計親族が、同族会社に土地を貸付している場合となりますので、「貸付事業用宅地等の特例」に似ています。「貸付事業用宅地等の特例」が適用される場合に、貸付先が「同族会社」の場合をイメージしてもらえたら、わかりやすいかもしれません。

目次

1. 特定同族会社事業用宅地等の特例とは?

特定同族会社が、事業で利用していた宅地等を、被相続人の親族であるその法人の役員が取得し、一定要件を満たした場合、相続税評価額を80%減額してもらえる制度です。

(1)特定同族会社とは?(租措法施行令第40条の2第16項)

相続直前時点で、被相続人、その親族(配偶者、6親等内の血族、3 親等内の姻族)及び特別の関係がある者の持株割合が「50%超」の会社。

(特別の関係がある者とは)

① 事実上婚姻関係と同様の事情にある人

② 被相続人の使用人など被相続人から受けた金銭その他の資産によって生計を維持している人

③ 上記①②の方と生計を一にする親族

④ 被相続人やその親族、上記①~③の方で持株割合50%超の法人

⑤ 被相続人と、上記④の法人で持株割合50%超の法人

⑥ 被相続人と、上記④の法人or上記⑤の法人で持株割合50%超の法人

特定同族会社に該当するかどうかは、相続開始直前で判定します。つまり、相続申告期限までに、株を譲渡して50%以下となった場合でも、他の要件を満たしていれば、特定同族会社事業用宅地等に該当します。

なお、法人税も「特定同族会社」の概念はありますが、相続税上は、上記の定義となっており、資本金1億円は関係ありません。

(2)事業用とは?

特定同族会社が行う事業からは、①不動産貸付業②駐車場業③自転車駐輪場業④準事業(事業と呼ぶに至らないもの)は除かれています。

なお、同族会社が、今回の特例から除外される「不動産貸付事業」を行っている場合でも、要件を満たせば、「貸付事業用宅地等の特例」の適用は可能です。

特定同族会社の従業員社宅も、要件を満たせば、特定同族会社事業用宅地等に該当します。ただし被相続人の親族のみが使用していたものを除きます(措通69の4-24)。

この場合も、被相続人の親族のみが使用していた部分は、貸付事業用宅地等の特例の適用は可能です。

(3)法人役員要件

宅地等を取得した親族が、相続税申告期限において、その同族会社の役員であることが必要です。

相続開始時に同族会社の役員でなくても、相続開始後に役員に就任し、相続税の申告期限時点で役員であれば、要件を満たします。

| 同族会社の株主である必要はなし | 宅地等を取得する親族は「役員」である必要はありますが、同族会社の株主である必要はありません |

|---|---|

| 被相続人や同一生計親族は役員でなくてもOK | 宅地等を取得する方が役員である必要はありますが、被相続人ないし同一生計親族が役員である必要はありません |

なお、法人役員でない方が相続する場合は、要件を満たしませんが、「貸付事業用宅地等の特例」が適用できる可能性はあります。

2. 一定要件とは?

(1)対象となる宅地

以下どちらの要件も満たす宅地等となります。

●法人の事業の用に供されていた宅地等(租法69の4③三)

●被相続人or生計一親族の貸付事業用の宅地等(措通69の4-23)

- 「生計別親族の貸付事業用」の場合は、適用できません。

- 「特定同族会社事業用宅地等の特例」については、事業用宅地、貸付事業用宅地の特例のような相続開始前3年以内に「事業の用に供された宅地等」が除外される要件は、現状はありません(いずれ改正されるかもしれませんが・・)。

- 建物や構築物等の敷地である必要がありますので、更地は特例の対象外となります。

(2)「相当の対価」を得ていること

使用貸借により「無償」で貸し付けられている宅地等は「特例の対象外」となります。

また、通常相場よりも「低廉で貸付」を行っている場合も同様です。

(3)保有継続要件

相続税の申告期限まで、当該土地を保有している必要があります。

(4)事業継続要件

相続税申告期限まで、引き続きその法人が事業を営んでいることが必要です。

3. 土地と建物名義が異なる場合

他の小規模宅地等の特例と同様、土地は被相続人名義である必要がありますが、建物名義は被相続人名義でなくても「特定同族会社事業用宅地等の特例」の適用は可能です。

例えば、建物名義は以下のケースが考えられます。

①同族会社法人名義(被相続人の貸付事業用・貸宅地)

②被相続人名義(被相続人の貸付事業用・貸家建付地)

③同一生計親族名義(宅地は無償借受、同一生計親族の貸付事業用・貸宅地)

「生計別親族所有の建物」の場合は、適用できません。

4. 限度面積

400㎡までとなります。

5. 参照URL

(No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例))

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

6. YouTube

YouTubeで分かる「特定同族会社事業用宅地等の特例の要件は?」