生命保険金の死亡保険金については、原則として「相続税」が課税されますが、遺族の老後保障の観点から、相続税上「一定の非課税枠」があります。

例えば、旦那様が、自分自身を被保険者として支払っていた死亡保険金を奥様が受け取った場合などです。

今回は、相続税上認められている「生命保険の非課税枠」の内容や、限度額等の内容、最後に誰が受け取るのがよいか?をお伝えしたいと思います。

なお、今回は契約者 = 保険料負担者の場合を前提にします。契約者≠保険料負担者の場合は、Q121をご参照ください。

目次

1. 対象となる保険金

(1)対象となる保険金

相続税非課税枠の対象となる生命保険は、「死亡」を保険事故として支払われる生命保険契約、損害保険契約の保険金(死亡保険金)です。したがって、手術・入院給付金等は含まれません。

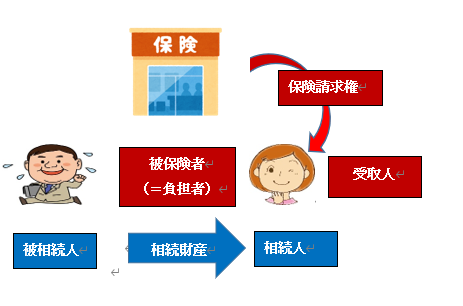

(2)死亡保険金は「相続財産」ではない

生命保険の「死亡保険金」は・・厳密には「相続財産」ではありません。

確かに、死亡保険金は「相続」を原因として発生しますが、「死亡保険金」自体は、相続人から取得するものではなく保険会社から取得するものだからです。

つまり、死亡を原因として、遺族が保険会社から「原始的」に取得した「権利」です。

2. 死亡保険金は「みなし相続財産」として相続税課税!

ただし・・「死亡保険金」も、相続を起因として取得した点という点で、他の相続財産との違いはありません。

そこで、課税の公平性の観点から、死亡保険金は、「相続又は遺贈で取得した」ものとみなされ「相続税の課税対象」となります。

相続財産ではありませんが、相続税が課税されるため、「みなし相続財産」と呼ばれます。

(イメージ)

3. 生命保険の非課税枠とは?

ただし、あくまで「みなし相続財産」ですので、全額に相続税が課税されるのも・・ちょっとかわいそうですね。

そこで・・生命保険金は、遺族の生活保障の観点から、一定の金額が「生命保険の非課税枠」として認められています。

非課税枠は、以下の式で算定します。

生命保険金の非課税枠 = 500万円 × 法定相続人の数

法定相続人とは、相続する「権利」を有する人をさしますので、「相続を放棄した人」も含まれます(単に「相続人」という場合は、実際に相続する人を指します)

つまり、「生命保険非課税枠」の計算上は、「法定相続人」ですので、相続放棄した人も含めて総額の計算を行います。

(非課税枠の具体例)

| 非課税枠 | |

|---|---|

| 配偶者のみ(その他親・兄弟・子供等なし) | 500万円(500万円 × 1人) |

| 配偶者+子供3人 | 2,000万円(500万円 × 4人) |

4. 生命保険の非課税枠が利用できるのは相続人のみ

算定された「非課税枠」を実際利用できる方は、「相続人」のみです。

相続を放棄した者、相続権を失った者、遺贈により取得した者は含みません。

例えば、生命保険金の受取人がお孫さんの場合、お孫さんは「法定相続人」ではありませんので、生命保険金の非課税枠はありません。

5. 生命保険非課税枠の計算例

●家族構成 夫・妻・子供3人(A・B・C)、孫2人(X・Y)

●夫死亡により、死亡保険金妻3,000万円、子供A1,000万円、孫X1,000万円を受け取った(B・C・Yは受取なし)

●生命保険の非課税枠の計算は?

(1)生命保険金 非課税枠全体の計算

孫は法定相続人ではないため、妻と子3人が「法定相続人」となります。

非課税枠の計算上は、実際受け取ったかどうかは関係ありません。

500万円 × 法定相続人4人(妻+子3人) = 2,000万円

(2)相続人の生命保険金受取額合計

孫は「法定相続人ではない」ため、孫Xが受け取った保険金額は、ここでは集計しない(みなし遺贈)。

3,000万円(妻)+ 1,000万円(子A)=4,000万円

(3)各人の非課税枠の計算

| ①保険金受取額 | ②非課税限度額 | ③(①‐②)課税対象 | 非課税限度額の計算 | |

|---|---|---|---|---|

| 配偶者 | 3,000万円 | 1,500万円 | 1,500万円 | 2,000万円 × 3,000万円 / 4,000万円 |

| 子A | 1,000万円 | 500万円 | 500万円 | 2,000万円 × 1,000万円 / 4,000万円 |

| 孫X | 1,000万円 | 0円 | 1,000万円 | - |

(ポイント)

●実際保険金を受け取らない「法定相続人」(B・C)がいる場合でも、生命保険の非課税枠は「法定相続人」1人当たり500万円が認められる。

●実際に非課税枠を利用できる方は保険金を受け取る方(妻+A)。非課税枠が余ったからといって・・他の人が控除できるわけではありません。逆に言うと、受け取る人が1人でも2人でも、全体の非課税枠は変わりません。

●実際受け取る方が「相続人」以外の場合は、生命保険の非課税枠は利用できません。

6. 「遺産分割」「遺留分」の対象外

(1)遺産分割対象外

生命保険の死亡保険金は、保険金受取人固有の財産となり、遺産分割協議の対象外となります。

つまり・「相続財産」であれば、各相続人の話し合いにより「遺産分割」を行う必要がありますが、「死亡保険金」は「受取人に固有に帰属」する財産となりますので、遺産分割の対象にはなりません。

したがって、「遺産分割」の対象にしたくない場合(特定の相続人だけに財産を残したい場合)は、「生命保険の非課税枠」は有効に活用できるということになりますね。

保険金はすぐに支払われるため、「遺産分割対策」や、「納税資金対策」としても有効な手段です。

(2)遺留分対象外

遺留分とは、最低限保証されている取得分のことです。遺言等によりもらえる財産が、最低限認められる「遺留分」より少ない場合は、「遺留分」を他の相続人に請求することが可能です。

しかしながら、「生命保険」については、あくまで「みなし相続財産」のため、遺留分の計算には含まれません。

つまり、生命保険を活用すれば、遺留分を気にすることなく、自由に財産を移転することが可能ですね

(極端に不公平な場合は除く)。

7. 死亡保険金の受取人は誰が良いか?

上記の通り、生命保険の非課税枠を活用できるのは、「相続人」でかつ「実際に生命保険」を受け取る方となります。

では、この非課税枠を活用するためには、誰を「生命保険の受取人」にしておくのがベターなんでしょうか?

(1)配偶者?

配偶者は、1億6千万円まで非課税とされる相続税「配偶者控除」がありますので、生命保険の非課税枠を利用しなくても、ほとんど税金は課税されません。つまり・・配偶者を「生命保険の受取人」としていても、「生命保険の非課税枠」を余らせてしまい、有効に活用できない可能性が高いです。

(2)お子様は?

子供は、配偶者よりも「相続税の非課税枠」が少ないため、非課税枠を有効に活用するためには、お子様を受取人にしておく方がよいということになります。

また、夫婦は年齢が近いことが一般的ですので、近い将来、配偶者死亡による子供の二次相続までを考えると、生命保険の受取人は配偶者よりも子供がベターということになります。

(3)孫は?

お孫さんが受取人の場合は、お子さんの相続を1回飛ばすことになりますので、相続税課税が1回スキップできるという観点で有効な手段です。しかしながら・・お孫さんが生命保険の受取人の場合は、相続税上、以下の制限がありますので、微妙なところです。

| 生命保険非課税枠なし | お孫さんは法定相続人ではないため、生命保険の非課税枠は利用できません。 |

|---|---|

| 2割加算の対象 | お孫さんが生命保険の受贈者となる場合、相続税が2割加算される規定があります。 |

| 生前贈与加算の対象 | 孫は法定相続人ではないため、原則として「3年内生前贈与加算」の対象とはなりませんが、生命保険の受取人となる場合は、遺贈により受け取った方とみなされ「3年以内生前贈与加算の対象」となります。 |

結論的には、財産にもよりますが、一般的には生命保険の非課税枠の活用の観点では、お子様を受取人にしておくパターンが一番無難かなと思います。