相続人間での遺産配分割合が決まったとしても、相続財産の中に「不動産」など分割しにくい財産が含まれている場合は、相続割合ごとに「きっちり分割」することは困難です。

そこで、遺産分割方法として、「現物分割」の他、「代償分割」「換価分割」等、さまざまな方法が認められています。

今回は、遺産分割方法の1つである「代償分割」とはどういったものなのか?相続税との関係、代償分割で必要となる「資金」を確保するための方法等を中心にお伝えします。

目次

1. 代償分割とは?利用されるケース

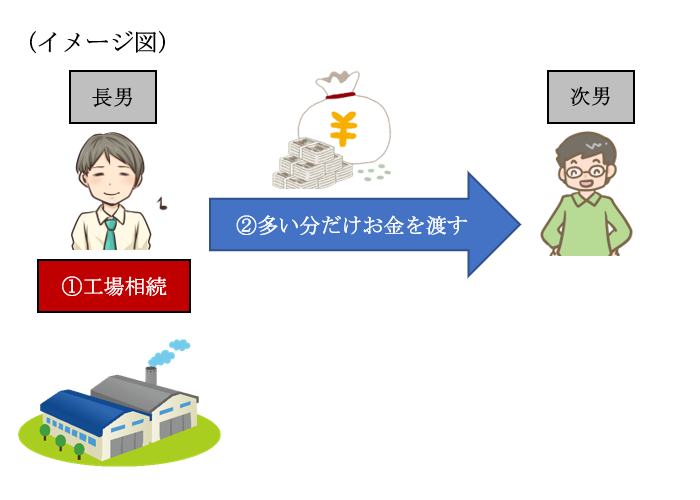

代償分割とは、いったん特定の相続人が相続分を超える「不動産等の遺産現物」を相続し、その代わりに、相続超過分(もらいすぎた分)を、他の相続人に金銭で支払う方法です。

【代償分割のイメージ】

代償分割は、自宅等、「遺産分割が困難な財産」を、売却せずに相続したい場合や、自社株式など、「特定の相続人に相続させたい場合」なども、金銭による弾力的な遺産分割が可能となります。

なお、代償分割できるのは、相続または包括遺贈で財産を取得した者となっており、特定の財産を遺贈する「特定遺贈」の受遺者には、代償分割は認められません。

2. 代償分割と相続税・所得税・贈与税との関係

(1)相続税との関係

代償分割を実行しても「遺産の総額」は変わらないので、相続税の「総額」は変わりません。

ただし、各相続人間の「相続税負担割合」は、代償金によって変わってきます。

代償分割実行後の相続税の負担割合(按分割合)は、以下の通りとなります。

| 代償金を支払った相続人 | 相続または遺贈で取得した現物財産の相続税評価額 - 支払った代償金(※) |

|---|---|

| 代償金を受け取った相続人 | 受け取った代償金 |

(※)なお、代償金の金額については、相続税評価額を基準にするほか、時価を基準に決定する方法もあります。

相続税申告は「路線価等」で評価を行いますが、遺産分割の観点では、「時価按分」の方が公平な結果になります。

(2)贈与税・所得税との関係

代償分割では、相続人間で資金の移動が生じますが、当該資金移動については、あくまで遺産分割の枠内で資金を移動させているにすぎませんので、原則として所得税や贈与税がかかることはありません。(不動産等の移転は除く・所基通33-1の5)

ただし、「遺産分割協議書」に、代償金の支払方法等は、明確に記載しておかないと「贈与」とみなされる可能性がありますので、ご留意ください。

なお、代償分割の対象となった財産価値以上の金銭を交付した場合は、贈与税の対象になると考えられます。

3. 具体例・相続税申告書の記載方法

(1)具体例

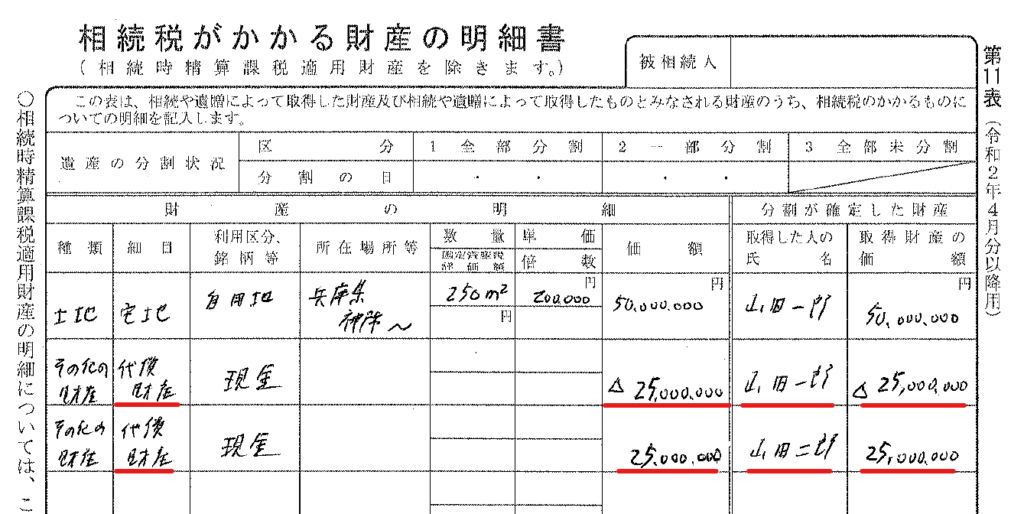

●相続人は、兄(山田一郎)と弟(山田二郎)の2人。

●相続財産は、簡便的に土地(相続税評価額5,000万円)のみとする。

●上記土地は兄が相続し、兄から弟に代償分割金として2,500万円支払うものとする。

(簡便的に、代償金は「相続税評価額」を、法定相続割合で按分するものとする)

(2)各相続人の相続税課税対象額

代償分割の場合の、それぞれの相続税課税対象額は以下となります。

| 課税対象 | |

|---|---|

| 兄 一郎 | 5,000万円 – 2,500万円 = 2,500万円 |

| 弟 二郎 | 2,500万円 |

(3)相続税申告書の記載方法

4. 代償金を確保する方法

代償分割の場合、代償金を支払う必要がありますので、「資金を準備」しておく必要があります。

そこで、資金を確保するために、生前に「生命保険」を活用する方法や、現実的に代償金が準備できない場合の対応方法をまとめます。

(1)生命保険の活用

例えば、生前に「被相続人」が生命保険に加入し、当該保険の受取人は、将来、「分割困難な財産を相続する相続人」に指定することで、資金の確保が可能です。

- 生命保険金は、「相続人固有の財産」のため、遺産分割の対象とならずに全額受け取ることが可能。

- 生命保険金には「相続税」は課税されるが、一定限度まで「相続税の非課税限度額」がある。

生命保険金は、「相続税の非課税限度額を活用しながら、資金を確保することができる」点で、「代償分割」との相性は非常によいと思います。

一方で、相続後に、現実的に代償分割の資金が準備できない場合は、以下の方法が考えられます。

(2)代償金の分割払いや不動産ローン

相続人全員の合意により、代償金支払いを分割払いにすることも可能です。ただし、この場合は、後日のトラブルを回避するために、遺産分割協議書で、支払い方法を明確に記載しておくのが望ましいです。

また、代償分割で取得した不動産を担保とした不動産ローンも考えらえます。

(3)代償金を「他の財産」で渡す

代償金は、金銭に限らず、相続人が所有する「他の財産」で支払うことも可能です。例えば、不動産や株などで精算することが考えられます。ただし、金銭以外の資産を交付した場合は、「時価による売却」があったものとして、譲渡所得税が課税されます。

上記が難しい場合は、「代償分割」は難しいため、現物分割や換価分割を検討することになります。

なお、代償金が払えない場合に、遺産分割を保留し、不動産を「共有状態」で放置するのは望ましくありません。共有の場合は、共有者全員の同意がない限り売却が行えませんので、売却が迅速に行えません。また、共有者間でのトラブルの原因になります。

5. 遺産分割協議書の記載例

代償分割の際は、遺産分割協議書に「代償分割をした旨」を記載する必要があります。

この記載がないと、代償金が「贈与」として贈与税が課税される可能性があります。

被相続人00の遺産相続につき、相続人Aと相続人Bは遺産分割協議を行い、本日、次のとおり合意した。

一.相続人Aは、次の相続財産を相続する。

(土地 〇〇)

ニ.相続人Bは、次の相続財産を相続する。

(建物 〇〇)

三.相続人Aは、第一項記載の不動産を取得する代償として、相続人Bに対し、金00円を令和〇年〇月末日までに支払うものとする。

6. (ご参考)預貯金の遺産分割で代償分割が活用されるケース

代償分割は、「預貯金」でも活用されるケースがあります。

例えば、相続人間の相続割合を調整する趣旨で、1つの預金通帳残高につき、複数の相続人で相続するケースです。

この点、金融機関によっては、各相続人ごとの払い戻しを認めず、代表者の一括払戻しか認めてくれない場合があります。この場合、代表者は、一括払戻を受けた後、遺産分割協議書に基づいて、口座ごとに他の相続人に分配することになりますので、口座の数が多い場合は、口座の数だけ代表者の手間が増えます。

例えば、特定の相続人(代表者)が、複数の口座を代償分割で一括取得し、指定された相続割合超過分につき、代償金として一括で他の相続人に分配すれば、代表者の負担は減少します。

7. 参照URL

(No.4173 代償分割が行われた場合の相続税の課税価格の計算)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4173.htm