例えば、周りの土地がすべて他の所有者の土地に囲まれた「袋地」など道路二面していない「無道路地」と呼ばれる土地があります。こういった無道路地は、土地の使い勝手が悪くなるため、相続税上の評価は下がります。

しかし、そもそも無道路地には路線価が設定されていません。こういった路線価地域の無道路地は、相続税どのように評価するのでしょうか?

また、「無道路地」であっても、相続税上「無道路地」として評価できないケースもあります。

今回は、無道路地に該当するケース、該当しないケースをお伝えし、無道路地の相続税上の評価方法につき解説します。

目次

1. 無道路地とは?

(1) 無道路地とは?

無道路地とは、建築基準法上の道路に面していない土地のことです。

道路に直接接していても、接道義務を満たしていない宅地も、無道路地に含まれます(財評通20-2)。

「建築基準法」上の道路に面していない場合は、新たに建物建築や取り壊しができません。

したがって、無道路地は、その分利用価値が低くなるため、相続税上の評価も下がります。

【接道義務とは?】

建築物の敷地は、道路に2m以上接しなければならない。(建築基準法第43条)

ただし、一定の場合、地方公共団体は条例で必要な制限ができる(同43条第2項)

⇒ 地方公共団体によっては、接道義務が2m以上に設定されている地域もあります

(2) 無道路地の評価ができないケース

以下の場合は、相続税上、「無道路地」の評価ができませんので、注意が必要です。

| ① | 通行できる権利を 設定している場合 |

例えば、他人の土地に囲まれている「袋地」で、道路に接していない場合でも、他人の土地に通行の用に供する権利を設定している場合は、無道路地の評価は適用できません。 |

|---|---|---|

| ② | 都市(準都市)計画 区域外の土地 |

通常、接道義務がないため、道路に接していなくても無道路地の評価は適用できません(条例等で接道義務が設定されている場合もあります) |

| ③ | 無道路地相続人が隣接地を所有している場合 | 無道路地の相続人が、前面等の路線に面する隣接地を所有している場合は、無道路地の評価ができません。 |

| ④ | 不合理分割による 無道路地 |

遺産分割等により、意図的に無道路地を生じさせた場合は「不合理分割」となり、無道路地の評価ができず、分割前の画地を1画地として評価します。 |

なお、既に建物建築済の土地の場合は、無道路地でない可能性が高いです。

無道路地は「相続税評価額」が低くなりますので、事前に無道路地かどうか?( = 建築基準法の道路に接していないか)を、役所等に確認しておくことをお勧めします。

2. 無道路地の評価方法

具体的な評価は、以下の2ステップとなります(財評通20 – 2)。

| ① |

・無道路地(評価対象地)と道路に面している隣接地を一体の土地として評価する。 ・上記の「一体土地評価額」から「隣接地評価額」を差し引く。 ⇒「一体土地」及び「隣接地」とも、奥行価格補正率を考慮して評価する。 |

|---|---|

| ② |

・無道路地(評価対象地)から、建築基準法上の道路につながる仮定の通路を作る。 ・評価対象地を不整形地とみなして、不整形地補正を行う。 ・仮定通路の評価額を差し引く(最大4割) |

3. 具体例

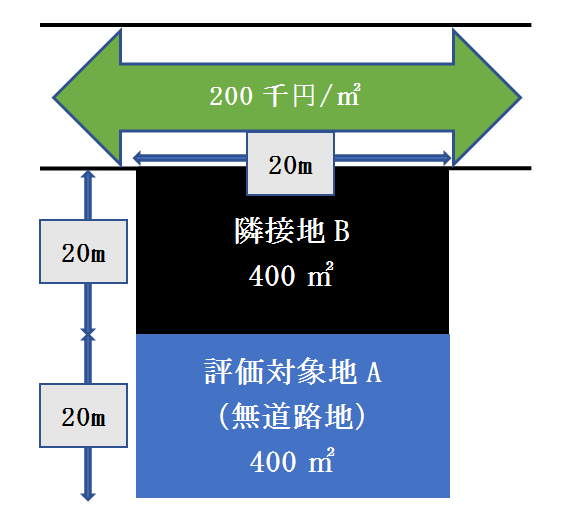

(普通住宅地区)

(1) ステップ1 一体評価額から隣接地評価額を差し引く

まず、①無道路地Aと隣接地Bを「一体の土地」として評価し、②隣接地Bの評価額を差し引きます。「一体土地」及び「隣接地」とも、奥行価格補正率を考慮して評価を行います。

| ① | 一体土地(A + B)の評価額 (奥行価格補正後) |

145,600千円 | 200千円 × 0.91(40mの奥行価格補正率) × 800㎡(無道路地 + 隣接地)= 145,600千円 |

|---|---|---|---|

| ② | 隣接地Bの評価額 (奥行価格補正後) |

80,000千円 | 200千円 × 1.00(20mの奥行価格補正率) × 400㎡(隣接地のみ)= 80,000千円 |

| ③ | 差引(① – ②) | 65,600千円 | 145,600千円 – 80,000千円 = 65,600千円 |

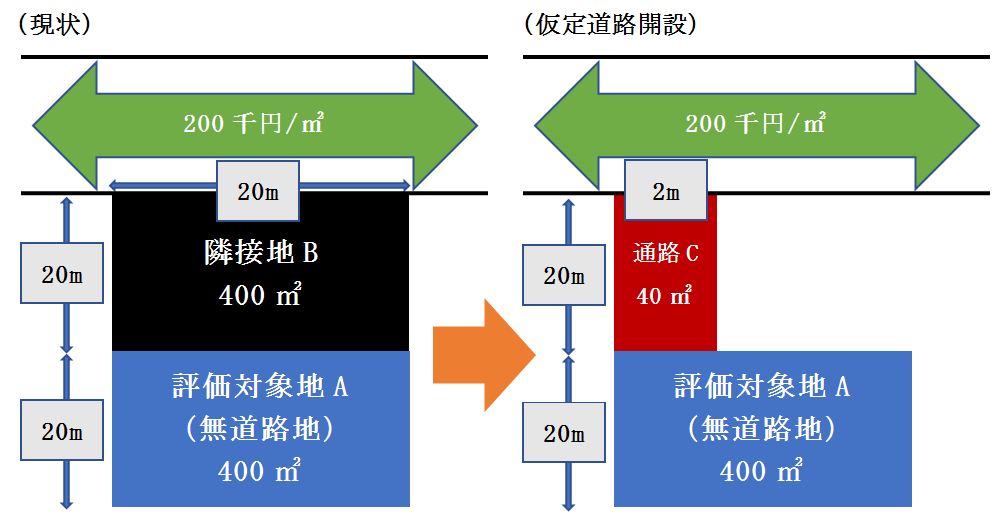

(2) ステップ2 不整形地補正を行い、仮定通路評価額を差し引く

次に、接道義務(2m)の間口で仮定通路を開設したと仮定し、不整形地補正及び仮定通路評価額を差し引きます。具体的には以下となります。

| ① | 建築基準法の接道義務(2m)を満たすよう、便宜上、無道路地Aから建築基準法上の道路に面する通路(幅2m)を、隣接地B上に開設すると仮定し(通路C)、仮定通路の間口2mを前提に、不整形地補正を行います。 |

|---|---|

| ② | 次に、「仮定通路C」を開設するためには、隣接地Bの所有者から土地を買い取る必要があるため、仮定通路部分(=買取諸費用額)を評価します。 |

| ③ | 上記①から②を差し引いて、無道路地の評価額を算定します。 |

(普通住宅地区)

① 不整形地補正

(800㎡ – 400㎡)÷ 800㎡ = 50% ⇒ かげ地割合50%の不整形地補正率0.79(普通住宅地区A)

⇒仮定通路部分は、実際に存在するわけではないため、「かげ地」に含めて計算します。

また、無道路地の場合は、仮定通路の間口(2m)を利用するため、①不整形地補正率×間口狭小補正率と②間口狭小補正率×奥行長大補正率の低い方を選択できます。詳しくは、Q76をご参照ください。

① 0.79(不整形地補正率)× 0.90(間口2mの間口狭小補正率)= 0.711

② 0.90(間口2mの間口狭小補正率)× 0.90(20倍(40m÷2m)奥行長大補正率)= 0.81

小さい方の小数点第2位未満を切り捨て ⇒ ① 0.71

【不整形地補正後の評価額】・・65,600千円 × 0.71= 46,576千円

②仮定通路Cの評価額(奥行価格補正率は考慮しない)

「仮定通路開設諸費用」は、仮定通路の評価額(路線価 × 通路面積)で算定します(上限は評価対象地の4割)

⇒ただし、仮定通路の評価にあたって、奥行価格補正率の補正は行わない点、注意。

【仮定通路の評価額】

200千円 × 40㎡ = 8,000千円(※)

(※)8,000千円 < 18,630千円(= 46,576千円 × 40%)⇒ 全額差引可能

③ 無道路地の評価額(上記①-②)

46,576千円 – 8,000千円 = 38,576千円

4. 参照URL

(No4620 無道路地の評価)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4620.htm

(奥行価格補正率等)

http://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/07.htm

(接道義務を満たさない土地の評価)

https://www.nta.go.jp/law/shitsugi/hyoka/03/19.htm