相続が発生した場合、相続財産につき、相続人全員の話し合いにより「誰が何を引継ぐか?」を決定します。当該協議結果を文書化したものは「遺産分割協議書」と呼ばれます。

ただし、「遺産分割協議書」は、相続が発生した場合に必ず作成する必要があるわけではありません。例えば、相続人が1人の場合は協議がありませんので、作成不要です。

今回は、遺産分割協議書が必要なケース、不要なケースをご紹介し、「遺産分割協議書」の記載例につき解説します。

目次

0. YouTube

1. 遺産分割協議に参加する方

遺産分割協議書に参加する方は、原則として、相続人全員となります。ただし、相続放棄、廃除、相続欠格等の方は参加する必要はありません。なお、特定受遺者は参加不要ですが、包括受遺者は参加が必要となります。

2. 遺産分割協議書が不要な場合

(1) 不要な場合

以下の場合は、遺産分割協議書の作成の必要はありません。

| 遺産を取得する方が1人の場合 | 法定相続人が1人のみの場合。相続放棄、相続人の廃除、相続欠格により相続人が1人のみの場合も同様。 |

|---|---|

| 遺言がある場合 | 遺言により、全遺産につき、相続・遺贈で取得する方が指定されている場合(※)。 |

(※)遺言書は基本的には優先されますが、遺言がある場合でも、相続人や受遺者全員の合意があれば、遺言と異なる内容で遺産分割をすることも可能です。この場合は、原則として「遺産分割協議書」を作成します。

(2) 必ずしも必要でない場合

遺産分割協議書は、①不動産の名義変更の際、あるいは②相続税申告の際に提出が必要となります。逆に言うと、遺産内容につき、①名義変更すべき財産がなく、かつ、②相続税申告が必要ない場合は、必ずしも遺産分割協議書を作成する必要はありません。

なお、預貯金については、金融機関所定の用紙に相続人全員が記入することで解約手続・引出ができる金融機関もあります。

ただし・・後日のトラブルを避ける観点では、相続人等が2人以上いる場合は、遺産分割協議書を作成しておいた方がよいかと思います。

(3) ご参考 相続人が1人の場合の名義変更・相続税申告

相続人が1人の場合は、遺産分割協議書は作成する必要がありません。したがって、名義変更・相続税申告の際は、遺産分割協議書、印鑑登録証明書の提出は必要ありません。

この場合は、被相続人の原戸籍(出生~死亡までの戸籍謄本)、相続人の現在の戸籍謄本、住民票を提出します。

3. 遺産分割協議書を作成するまでの流れ

相続開始から、遺産分割協議書を作成するまでの流れは、以下のようになります。

↓

相続人・相続財産の調査

↓

遺産分割協議

↓

遺産分割協議書を作成

4. 遺産分割協議書の記載例

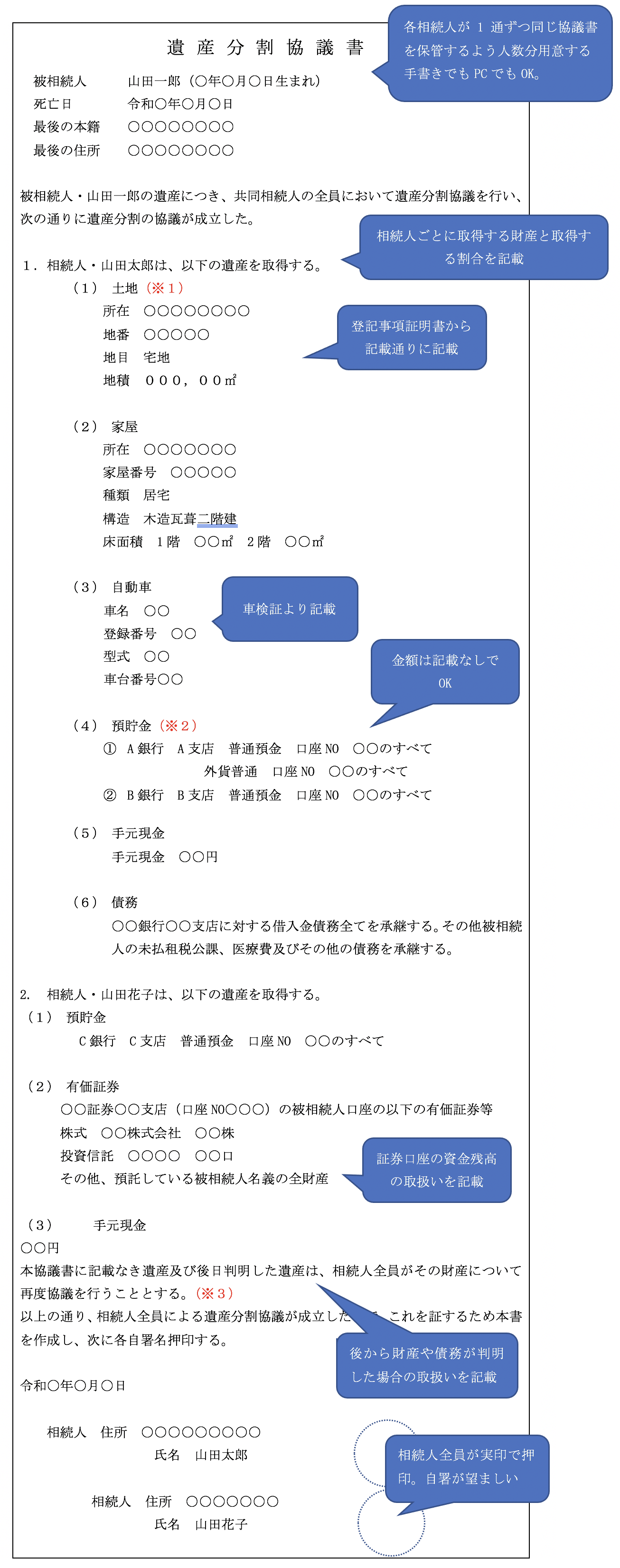

遺産分割協議書の様式に絶対的な決まりはありません。誰がどの財産を相続するのか、特定さえできれば問題ありません。具体例を記載します。

(※1)マンションの場合

土地については、マンション全体の敷地を記載し、そのうちの持分につき「敷地権の割合」を明記します。建物については、所有している家屋番号を明記し、床面積などを明記し、特定できるようにします。

【記載例】

■土地

所在 ○○○○○

地番 ○○○○○

地目 宅地

地積 000,00㎡

持分 ○○○分の○○(敷地権の割合)

■家屋

(一棟の建物の表示)

所在 ○○○○○○○○

構造 鉄筋コンクリート造陸屋根2階建

床面積 1階 ○○㎡ 2階 ○○㎡

(専有部分の建物の表示)

家屋番号 ○○○○○

建物の名称 ○○

種類 居宅

床 面 積 〇階部分 〇〇.〇〇㎡

(※2)預貯金の口座残高のうち、相続人ごとに相続させる金額を記載したい場合は、以下の記載も可能です。

● A銀行 B支店 普通預金 口座NO ○○の内○○円

なお、上記のA銀行B支店の口座は、山田太郎が相続人を代表して解約及び払戻しの手続を行い、山田花子の取得分を、別途山田花子の指定する口座に振り込んで引き渡す。

(※3)相続人の数が多いなど、改めて遺産分割協議を行うことが難しい場合は、手間を省くために、以下のように、再度「遺産分割協議」を行う必要がない形の記載も可能です。

【記載例】

● 本協議書に記載なき遺産及び後日判明した遺産は、相続人山田太郎が全ての遺産および債務を取得するものとする。

● 本協議書に記載なき遺産及び後日判明した遺産は、各相続人の法定相続分の割合で取得するものとする。

5. 未成年者がいる場合

相続人に未成年者の方がいる場合は、家庭裁判所で特別代理人を決定する必要があります。一般的には、相続と関係ない祖父母の方などが、特別代理人として認められるケースが多いです。

【記載例】

● 冒頭部分

被相続人・山田一郎の遺産につき、共同相続人及び特別代理人は、遺産分割協議を行い、次の通りに遺産分割の協議が成立した。なお、遺産分割の趣旨は、未成年者の養育費や生活費にあてるため、便宜的に相続人〇〇〇〇が相続するものとした。

● 自署・押印欄

相続人〇〇〇〇の特別代理人 〇〇〇〇(特別代理人の自署と実印押印)

6. 成年後見人がいる場合

意思能力がない相続人の方がいる場合は、成年後見人の方が代理人となって、遺産分割協議に参加します。

【記載例】

● 冒頭部分

被相続人・山田一郎の遺産につき、共同相続人及び成年後見人は、遺産分割協議を行い~

● 自署・押印欄

相続人〇〇〇〇の成年後見人 〇〇〇〇(成年後見人の自署と実印押印)

7. 生命保険金は記載不要

一般的な生命保険金の死亡保険金は、相続財産ではなく、保険契約に基づき受取人が受け取る固有の財産となります。したがって遺産分割の対象とならず、原則として遺産分割協議書への記載は不要となります。ただし、生命保険契約の権利等の場合は遺産分割の対象となります。